Особенности применения доходного подхода к оценке стоимости предприятия

Автор: Ибрагимова Хава Умаровна

Рубрика: Финансы, деньги и кредит

Опубликовано в Вопросы экономики и управления №1 (17) январь 2019 г.

Дата публикации: 07.01.2019

Статья просмотрена: 2446 раз

Библиографическое описание:

Ибрагимова, Х. У. Особенности применения доходного подхода к оценке стоимости предприятия / Х. У. Ибрагимова. — Текст : непосредственный // Вопросы экономики и управления. — 2019. — № 1 (17). — С. 8-19. — URL: https://moluch.ru/th/5/archive/111/3853/ (дата обращения: 04.04.2025).

Статья посвящена актуальности Особенности применения доходного подхода к оценке стоимости предприятия в условиях рецессии экономики, как конкурентного преимущества, а также как основанием для составления стратегии на основе полученных данных. Отражены основные теоретические положения особенности применения доходного подхода к оценке стоимости предприятия с использованием различных подходов. Проведена оценка стоимости предприятия ООО «Кенигоптплюс» предпринимателя доходным подходом методом дисконтированного денежного потока.

Ключевые слова: особенности применения доходного подхода к оценке стоимости предприятия, затратный подход, сравнительный подход, доходный подход, денежные потоки, ставка дисконта, дисконтирование, рыночная стоимость.

Оценка рыночной стоимости любого предприятия должно основываться на расчете его рыночной стоимости. С ее помощью определяется успешность деятельности рассматриваемого предприятия. Если при расчете стоимость предприятия будет расти, то можно утверждать о расширении масштабов ведения бизнеса, соответственно, если рыночная стоимость предприятия будет падать, то, следовательно, это означает проблемы в деятельности предприятия.

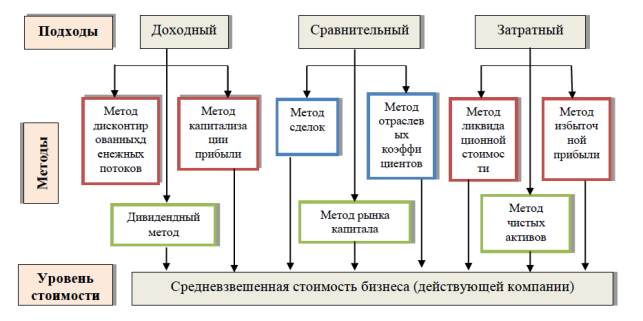

При расчете рыночной стоимости предприятия можно использовать три основных подхода: доходный, затратный и сравнительный.

При доходном подходе главным критерием является доход, который получает компания. Сравнительный подход учитывает определение рыночной стоимости, исходя из данных рынка, на котором осуществляется сделка по купле-продаже аналогичных предприятий. При затратном подходе производится оценка рыночной стоимости активов предприятия за вычетом всех обязательств.

Наглядное описание всех вышеперечисленных подходов к определению рыночной стоимости предприятия представлено на рисунке 1.

Специфика затратного подхода заключается в том, что он нацелен на учет и выявление имеющихся у предприятия активов и обязательств. Анализ данного подхода у различных авторов привел к выводу, что его использование будет полезно только на больших и материалоемких предприятиях, в условиях недостатка информации о его финансового-экономической деятельности, недостаточной эффективной коммерческой деятельности предприятия, а также недостаточной информации о активах аналогичных предприятий или ценах сделок с акциями [3].

Рис. 1. Описание подходов к определению рыночной стоимости предприятия

Однако, в настоящее время затратный подход к оценке рыночной стоимости предприятия остается все-таки актуальным. Данный факт обусловлен тем, что, в первую очередь, при таком подходе имеется достоверная и доступная информация для расчетов, т. к. информационной базой выступает бухгалтерский баланс организации.

Основной недостаток данного подхода к оценке рыночной стоимости предприятия — это тот факт, что он не может учитывать будущих возможностей организации в получении чистого дохода. Также, рас чет рыночной стоимости предприятия на основе такого подхода не позволит выявить источники для создания стоимости, следовательно, исключает возможность управления ими.

Рыночный или сравнительный подход подразумевает анализ существующего рынка для выявления определенных закономерностей между рыночной стоимости аналогичных предприятий и их основными показателями производственно-коммерческой деятельности. При таком подходе предполагается, что ценность активов будет определяться тем фактором, за сколько они смогут быть проданы в условиях развитого финансового рынка, т. е. наиболее верной рыночной стоимостью предприятия может быть реальная продажа аналогичного предприятия, которая была зафиксирована на рынке. Однако, при использовании рыночного или сравнительного подхода актуальной проблемой становится достаточно низкая информационная прозрачность сделки купли-продажи [1].

Определение рыночной стоимости компании при рыночном или сравнительном подходе будет базироваться на использовании ценовых мультипликаторов. Таким образом, финансовой базовой оценочного мультипликатора будет, по сути, измерителем, который отражает финансовые результаты деятельности компании, к которым относятся, например выручка от реализации продукции (услуг), чистая прибыль, валюта баланса и т. д.

Так, в обобщенном виде сутью рыночного или сравнительного подхода становится следующая схема оценки. На рынке будет выбрано предприятие, которое является аналогичным к оцениваемому и было продано недавно. Далее будет рассчитано соотношение между ценой его продажи и выбранным финансовым показателем деятельности предприятия-аналога. Данное соотношение является мультипликатором. Затем умножив величину данного мультипликатора на выбранный базовый финансовой показатель деятельности оцениваемого предприятия будет получена его стоимость. Однако, несмотря на сравнительную простату данного подхода, при его практическом использовании могут возникать определённые проблемы, не решив которые будет невозможно получить точный результат расчёта рыночной стоимости предприятия. Данные проблемы могут заключаться в следующем [4]:

– отсутствие полной информации о предприятиях-аналогах;

– функциональная взаимозависимость финансовых показателей, используемых при расчетах;

– несопоставимость данных;

– сложность оценки качественных характеристик.

Источниками информации при использовании рыночного или сравнительного подхода к определению рыночной стоимости предприятия будут весьма ограниченные ресурсы. Российский рынок корпоративного контроля, в основном, действует вне организованных фондовых рынков, а объем различного перераспределения акций в экономике, которые проходя вне организованных рынков, трудно оценить.

В настоящее время самым популярным является доходный подход к определению рыночной стоимости предприятия, т. к. затратный подход не выявляет, как той или иной фактор стоимости повлияет на оценку рыночной стоимости предприятия, а также не имеет стационарного характера и не может учитывать будущие периоды деятельности предприятия, а сравнительный подход к оценке рыночной стоимости предприятия не может применяться в отношении предприятий, так как предприятия, аналогичного рассматриваемого иногда не имеется, а сравнение с зарубежными предприятия может быть некорректно.

При использовании доходного подхода к определению рыночной стоимости предприятия основываются на денежных потоках, которые может получить предприятие в будущих периодах. Поэтому, в первую очередь, очень важно определение горизонта расчетов, начиная с текущего периода, для которого будет спрогнозирован денежный поток. Также, для прогноза денежных потоков будет учтён временной период, на протяжении которого будут стабилизироваться темпы для роста.

Прогнозируемые денежные потоки можно рассчитать при использовании прямого или косвенного метода планирования. Так, при косвенном методе планирования анализ денежных потоков будет осуществляться по различным отдельным направлениям деятельности предприятия. При использовании прямого метода предполагается движение денежных средств предприятия по отдельным статьям бухгалтерского баланса [5].

Расчет прогнозируемых денежных потоков производится для каждого отдельного года в течение всего прогнозного периода, а также постпрогнозного. В этих целях необходимо определение темпов роста каждого денежного потока. Для определения рыночной стоимости предприятия при доходном подходе необходим расчет ставки дисконтирования. При росте уровня рисков будет увеличиваться норма доходности. Следовательно, при расчете ставки дисконта будут оцениваться риски, которые связаны с вложением средств. Для оценки ставки дисконтирования могут быть использованы различные методики, наиболее часто встречаются следующие: метод кумулятивного построения, модель оценки капитальных активов, модель средневзвешенной стоимости капитала.

Сравнительный анализ различных подходов к определению рыночной стоимости предприятия с их достоинствами и недостатками приведен на рисунке 2.

Рис. 2. Преимущества и недостатки основных методов оценки стоимости предприятий [2]

На основе всего вышеизложенного можно сделать вывод, что наиболее распространенным и эффективным доходным методом для оценки предприятий, является метод дисконтированных денежных походов.

Произведем оценку предприятия на основе дисконтированных денежных потоков ООО «Кенигоптплюс». При этом будем увеличивать выручку от реализации на 10 %, исходя из среднего увеличения выручки в период с 2016 по 2017 года.

Таблица 1

Денежные поток вООО «Кенигоптплюс» впрогнозных годах

|

Показатели |

Прошлые периоды |

Годы прогнозного периода |

|||

|

2016 год |

2017 год |

1-й год |

2-й год |

3-й год |

|

|

Выручка, тыс. руб. |

31222 |

36652 |

40317 |

44349 |

48784 |

|

Изменения, % |

117,4 |

110 |

110 |

110 |

|

|

Себестоимость реализации, тыс. руб. |

20316 |

24101 |

26511 |

29162 |

32078 |

|

Изменение, % |

118,6 |

110 |

110 |

110 |

|

|

Коммерческие расходы, тыс. руб. |

5137 |

5673 |

6240 |

6864 |

7550 |

|

Изменение, % |

110,4 |

110 |

110 |

110 |

|

|

Прибыль (убыток) от реализации |

5770 |

6889 |

7578 |

8336 |

9170 |

|

Изменение, % |

119,4 |

110 |

110 |

110 |

|

|

Прочие доходы, тыс. руб. |

169 |

217 |

217 |

217 |

217 |

|

Прочие расходы, тыс. руб. |

361 |

697 |

697 |

697 |

697 |

|

Прибыль (убыток) до налогообложения, тыс. руб. |

5407 |

6409 |

7086 |

7843 |

8676 |

|

Изменение, % |

118,5 |

110,6 |

110,7 |

110,6 |

|

|

Налог на прибыль, тыс. руб. |

1081,4 |

1281,8 |

1417,2 |

1568,6 |

1735,2 |

|

Чистая прибыль, тыс. руб. |

4325,6 |

5127,2 |

5668,8 |

6274,4 |

6940,8 |

|

Изменение, % |

118,5 |

110,6 |

110,7 |

110,6 |

|

|

Уменьшение (увеличение) собственного оборотного капитала, тыс. руб. |

-132 |

-146 |

-131,4 |

-118,26 |

-106,43 |

|

Денежный поток, тыс. руб. |

4193,6 |

4981 |

5537,4 |

6156,14 |

6833,57 |

|

Ожидаемый темп роста, % |

118,8 |

111,2 |

111,2 |

111,0 |

|

По данным таблицы 1 можно сказать следующее. При увеличении выручки на 10 % в прогнозируемый период выручка от реализации будет равна 40317 тыс. руб., 44349 тыс. руб. и 48784 тыс. руб. в 2018–2020 годах соответственно. При изменении выручки увеличим прямо пропорционально себестоимость, таким образом, в 2018 году она будет равна 26511 тыс. руб., в 2019–29162 тыс. руб., в 2020–32078 тыс. руб.

Следовательно, прибыль от реализации также увеличится на 10 %. Если предположить, что прочие доходы останутся на прежнем уровне, то прибыль до налогообложения увеличится на 10,6 %, 10,7 % и 10,6 % в 3-х прогнозных годах и составит 7086 тыс. руб., 7843 тыс. руб. и 8676 тыс. руб. соответственно.

При вычитании налога получим чистую прибыль. В первый прогнозный год по прогнозным данным она увеличится на 10,6 % и станет равна 5668,8 тыс. руб., во второй прогнозный год — увеличится на 10,7 % и станет равна 6274,4 тыс. руб., в третий прогнозный год чистая прибыль будет равна 6940,8 тыс. руб., что на 10,6 % больше, чем во второй прогнозный год.

Рассчитаем денежный поток предприятия. Он складывается из чистой прибыли, амортизационных отчислений, уменьшения (увеличения) собственного оборотного капитала и увеличения (уменьшения) долгосрочной задолженности. На данном предприятии имеется тенденция уменьшения собственного оборотного капитала в отчетном периоде, и, исходя из этого мы предположили, что в трех прогнозных годах он будет увеличиваться на 10 %. Долгосрочная задолженность на предприятии отсутствует. Таким образом, денежный поток предприятия в первый прогнозный год составит 5537,4 тыс. руб., что на 11,2 % больше, чем в 2017 году. Во второй прогнозный год он будет равен 6156,14 тыс. руб., что на 11,2 % больше. В третий прогнозный год ожидается увеличение денежного потока на 11,0 %, он составит 6833,57 тыс. руб.

Для того чтобы рассчитать стоимость предприятия необходимо рассчитать ставку дисконтирования. Ставка дисконтирования — это процентная ставка, используемая для пересчёта будущих потоков доходов в единую величину текущей стоимости. Так как на предприятии отсутствуют заемный средства, данная ставка будет рассчитываться по формуле:

Одним из наиболее распространенных на практике способов определения ставки дисконтирования является кумулятивный метод оценки премии за риск, когда при расчете ставки дисконтирования учитывается, так называемая, «премия за риск».

Соответственно, формула расчета ставки дисконтирования выглядит следующим образом:

R = Rf + R1 +... + Rn, (1)

где R — ставка дисконтирования;

Rf — безрисковая ставка дохода;

R1 +... + Rn — рисковые премии по различным факторам риска.

Поскольку подробные расчеты финансового плана выполнены только для единственного (основного) сценария реализации проекта, предварительный учёт факторов риска (т. е. возможного возникновения условий, приводящих к ухудшению расчетных результатов проекта) производится путём включения в норму дисконта, используемую для расчета интегральных показателей, поправки (премии) на риск (метод корректировки нормы дисконта). Величина безрисковой коммерческой нормы дисконта принята равной 8 % (средневзвешенная стоимость капитала).

Учитывая, что данный бизнес не является новым для предприятия, величина поправки на риск принята на основании экспертной оценки в размере 4 % в абсолютном выражении, из которых:

1,5 % — приходится на риск ненадежности участников проекта. Низкий уровень этого риска принят с учетом наличия в составе предприятия-инициатора проекта квалифицированных менеджеров, имеющих успешный опыт реализации инвестиционных проектов, снижающего вероятность сбоев в реализации проекта.

2,5 % — составляют технические, технологические и коммерческие риски, создающие потенциальные угрозы неполучения предусмотренных доходов или превышения запланированных расходов, и являющиеся основными рисками проекта. К числу этих рисков, прежде всего, относятся:

- Превышение расходов или задержка оплаты от крупных клиентов предприятия, ведущие к ухудшению финансовых условий.

- Невыход предприятия на плановые результаты коммерческой деятельности из-за ошибок в организации логистических потоков или неверного прогнозирования ожидаемого спроса на продукцию.

- Ухудшение конъюнктуры рынка, следствием чего может стать снижение цен на продукцию и услуги.

- Непрогнозируемый рост инфляции издержек, ведущий к снижению доходности операционной деятельности.

- Увеличение сверх планируемого уровня стоимости источников финансирования или неблагоприятные для предприятия условия предоставления финансовых ресурсов.

Таким образом, величина нормы дисконта, учитывающая среднюю безрисковую стоимость ресурсов и основные проектные риски, составляет 12 %.

Для расчета стоимости предприятия необходимо продисконтировать денежные потоки в прогнозном периоде.

![]() (2)

(2)

где CT — приведенная к текущему периоду стоимость предприятия,

CF1,2,n– денежный поток за прогнозируемые года,

R1,2,n– ставка.

Таким образом, продисконтированная прогнозная стоимость предприятия равна:

Ст = (5537,4/(1+0,12)) + (6156,14 / (1+0,12)^2) + (6833.57/ (1+0.12)^3) = 14 715.74 тыс. руб.

Также мы должны рассчитать стоимость предприятия в постпрогнозный период по формуле Гордона:

где Vост — стоимость предприятия в постпрогнозный период,

CF — денежный поток за последний год прогнозного периода,

r — ставка дисконтирования,

g — предполагаемый темп роста.

Долгосрочный темп прироста рассчитывается как произведение средней рентабельности собственного капитала (ROE), равной отношению чистой прибыли (NI) и собственного капитала (E), и коэффициента реинвестирования (RR). Формула выглядит следующим образом:

g = RR * ROE, (4)

Коэффициент реинвестирования представляет собой разницу единицы и средней номинальной дивидендной доходности для данной компании, равной отношению выплаченных дивидендов (Div) и чистой прибыли (NI).

Таким образом,

![]()

Модель Гордона используется для оценки стоимости собственного капитала и денежных потоков. Модель Гордона является вариацией модели дисконтирования денежных потоков. Цель оценки модели Гордона — оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования. Остаточная стоимость в ООО «Кенигоптплюс» равна:

V = 6833,57 тыс. руб. / 0,12–0,01 = 62 123,36 тыс. руб.

Приведем данную стоимость к настоящему времени.

V = 62 123,36 тыс. руб. /(1,12)3 = 44 218,18 тыс. руб.

Рассчитаем общую стоимость предприятия данным методом. Она будет складываться из приведенной к настоящему моменту времени стоимости предприятия в прогнозный и постпрогнозный периоды.

C = 14 715,74 тыс. руб. + 44 218,18 тыс. руб. = 58 933,92 тыс. руб.

Таким образом, подводя итог всего вышеизложенного, можно сделать вывод, что для оценки рыночной стоимости предприятия ООО «Кенигоптплюс» нами был выбран метод дисконтирования денежных потоков, так как данный подход к оценке рыночной стоимости предприятия:

– наиболее обоснован теоретически;

– учитывает долгосрочные перспективы развития предприятия;

– учитывает стратегические перспективы деятельности;

– учитывает интересы инвестора и риски бизнеса.

Рыночная стоимость предприятия ООО «Кенигоптплюс», рассчитанная с помощью метода дисконтирования денежных потоков, составила 58 933,92 тыс. руб.

Таким образом, использование метода дисконтирования денежного потока позволяет определить стоимость бизнеса на конкретную дату с учетом сложившейся рыночной конъюнктуры, «реакции» рынка, и рыночных рисков, сопряженных с оцениваемым бизнесом.

Литература:

- Джаксыбекова Г. Н. Доходный подход к оценке стоимости компании // Финансы и кредит. — 2014. — № 45. — С. 18–22.

- Козырь Ю. В. Оценка и управление стоимостью имущества промышленного предприятия: Автореферат диссертации на соискание ученой степени кандидата экономических наук. — Москва, 2013. — 45 с.

- Лиманцева И. А., Ермакова Н. Ю., Банникова Н. В. Оценка имущества предприятия — банкрота: цели, проблемы и опыт // В сборнике: Актуальные проблемы гуманитарных и социально-экономических наук Ставрополь. — 2012. — С. 16–19.

- Павловец В. В. Модели оценки стоимости корпораций: Автореферат диссертации на соискание ученой степени кандидата экономических наук. — Санкт-Петербург, 2011. — 35 с.

- Экономическая оценка земельно-имущественного комплекса: теория и практика: методические рекомендации / сост. Н. Ю. Ермакова — Ставрополь: АГРУС, 2016–128 с.

- Доходный подход к оценке бизнеса: метод прямой капитализации [Электронный ресурс] // Экономическая библиотека. — Режим доступа: http://eclib.net/41/32.html (дата обращения 01.12.2018).

- Затратный подход [Электронный ресурс] / Правовой Институт Оценки Бизнеса. — 2008. — Режим доступа: http://businessval.ru/adept/real-estate/costs/ (дата обращения 01.12.2018).

- Капитализация дохода [Электронный ресурс] // UTMagazine. Портал трейдеров. — Режим доступа: http://utmagazine.ru/posts/9695-kapitalizaciya-dohoda (дата обращения 01.12.2018).

- Ольдерогге Н. Структура подходов и методов оценки бизнеса и компаний [Электронный ресурс] / Элитариум. — Режим доступа: http://www.elitarium.ru/ocenka_biznesa_kompanijj/ (дата обращения: 13.09.2017).

- Сравнительный подход в оценке [Электронный ресурс] // Финансовый анализ. — Режим доступа: http://www.1-fin.ru/?id=281&t=1025&ht=752&w= %EC %E0 %F2 %E5 %F0 (дата обращения 01.12.2018)

Ключевые слова

затратный подход, дисконтирование, денежные потоки, сравнительный подход, доходный подход, рыночная стоимость, ставка дисконта, особенности применения доходного подхода к оценке стоимости предприятияПохожие статьи

Анализ пассива бухгалтерского баланса как метод оценки стоимости непубличной компании

Данная работа является описанием метода оценки стоимости бизнеса посредством количественного анализа обязательств компании. В ходе работы методами анализа и синтеза проведено исследование понятия «стоимость»; осуществлена классификация и обобщение су...

Анализ методик определения ставки дисконтирования и направления их совершенствования

В статье рассмотрены методики определения ставки дисконтирования, применяемые в целях определения стоимости бизнеса доходным подходом. Выявлены преимущества и недостатки рассмотренных методик, предложены направления их совершенствования.

Принятие управленческих решений на основе показателей оценки стоимости бизнеса, основанных на доходном подходе

В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.

Методы определения стоимости деловой репутации компании

В статье проведен анализ существующих количественных и качественных методов оценки деловой репутации, рассмотрена область их применения, обозначены достоинства и недостатки. Автором предложен модифицированный метод оценки деловой репутации на основе ...

Определение и оценка совокупного риска предприятия (на примере предприятий инвестиционно-строительного комплекса)

В статье рассматривается понятие совокупного риска предприятия. Продемонстрирована методика определения и оценки совокупного риска предприятия инвестиционно-строительного комплекса в современных условиях хозяйствования. Определено влияние совокупного...

Практические аспекты использования системы «Директ-костинг» на предприятиях пищевой промышленности

В статье рассмотрены существующие в теории и практике разновидности учетной системы «Директ-костинг» с целью определения (выбора) наиболее оптимальной для целей учета затрат и калькулирования себестоимости продукции на предприятиях пищевой промышленн...

Актуальность метода дисконтирования денежных потоков при оценке бизнеса

В статье автор исследует актуальность практического применения метода дисконтирования денежных потоков при оценке стоимости бизнеса. Рассмотрены методики дисконтирования денежных потоков. Выявлены их преимущества и значение.

Проблемы определения ставки дисконтирования денежных потоков в оценке стоимости компании

В статье автор исследует актуальные проблемы, встречаемые в процессе определения ставки дисконтирования денежных потоков. Определение ставки дисконтирования денежных потоков применяется в практике оценки стоимости бизнеса компании.

Оценка рыночного риска Value-at-Risk (VaR) с помощью метода исторического моделирования

В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный...

Определение рыночной стоимости объектов недвижимости в условиях неразвитого рынка

В исследовании рассматривается проблема определения рыночной стоимости объектов коммерческой недвижимости в условиях неразвитого рынка, характеризующегося низкой ликвидностью и ограниченным количеством сделок. Актуальность темы обусловлена наличием т...

Похожие статьи

Анализ пассива бухгалтерского баланса как метод оценки стоимости непубличной компании

Данная работа является описанием метода оценки стоимости бизнеса посредством количественного анализа обязательств компании. В ходе работы методами анализа и синтеза проведено исследование понятия «стоимость»; осуществлена классификация и обобщение су...

Анализ методик определения ставки дисконтирования и направления их совершенствования

В статье рассмотрены методики определения ставки дисконтирования, применяемые в целях определения стоимости бизнеса доходным подходом. Выявлены преимущества и недостатки рассмотренных методик, предложены направления их совершенствования.

Принятие управленческих решений на основе показателей оценки стоимости бизнеса, основанных на доходном подходе

В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.

Методы определения стоимости деловой репутации компании

В статье проведен анализ существующих количественных и качественных методов оценки деловой репутации, рассмотрена область их применения, обозначены достоинства и недостатки. Автором предложен модифицированный метод оценки деловой репутации на основе ...

Определение и оценка совокупного риска предприятия (на примере предприятий инвестиционно-строительного комплекса)

В статье рассматривается понятие совокупного риска предприятия. Продемонстрирована методика определения и оценки совокупного риска предприятия инвестиционно-строительного комплекса в современных условиях хозяйствования. Определено влияние совокупного...

Практические аспекты использования системы «Директ-костинг» на предприятиях пищевой промышленности

В статье рассмотрены существующие в теории и практике разновидности учетной системы «Директ-костинг» с целью определения (выбора) наиболее оптимальной для целей учета затрат и калькулирования себестоимости продукции на предприятиях пищевой промышленн...

Актуальность метода дисконтирования денежных потоков при оценке бизнеса

В статье автор исследует актуальность практического применения метода дисконтирования денежных потоков при оценке стоимости бизнеса. Рассмотрены методики дисконтирования денежных потоков. Выявлены их преимущества и значение.

Проблемы определения ставки дисконтирования денежных потоков в оценке стоимости компании

В статье автор исследует актуальные проблемы, встречаемые в процессе определения ставки дисконтирования денежных потоков. Определение ставки дисконтирования денежных потоков применяется в практике оценки стоимости бизнеса компании.

Оценка рыночного риска Value-at-Risk (VaR) с помощью метода исторического моделирования

В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный...

Определение рыночной стоимости объектов недвижимости в условиях неразвитого рынка

В исследовании рассматривается проблема определения рыночной стоимости объектов коммерческой недвижимости в условиях неразвитого рынка, характеризующегося низкой ликвидностью и ограниченным количеством сделок. Актуальность темы обусловлена наличием т...