Оценка влияния налоговой нагрузки на деятельность предприятий Республики Казахстан

Автор: Яценко Вероника Сергеевна

Рубрика: Экономика и организация предприятия, управление предприятием

Опубликовано в Вопросы экономики и управления №1 (23) февраль 2020 г.

Дата публикации: 03.02.2020

Статья просмотрена: 1143 раза

Библиографическое описание:

Яценко, В. С. Оценка влияния налоговой нагрузки на деятельность предприятий Республики Казахстан / В. С. Яценко. — Текст : непосредственный // Вопросы экономики и управления. — 2020. — № 1 (23). — С. 16-22. — URL: https://moluch.ru/th/5/archive/153/4877/ (дата обращения: 12.04.2025).

В статье определены основные понятия налоговой нагрузки. Проанализированы различные методики расчета КНН и его влияние на экономическое состояние предприятия в Республике Казахстан. Основное внимание уделено методике, используемой налоговыми органами Республики Казахстан. Указаны недостатки применяемого в Казахстане коэффициента налоговой нагрузки.

Ключевые слова: налоговая нагрузка, система управления рисками, подоходный налог, НДС, корпоративный налог, совокупный годовой доход.

The article defines the basic concepts of the tax burden. It analyzes various methods of calculating indigenous peoples and its impact on the economic condition of the enterprise in the Republic of Kazakhstan. The main attention is paid to the methodology used by the tax authorities of the Republic of Kazakhstan. The disadvantages of the tax burden ratio applied in Kazakhstan are indicated.

Keywords: tax burden, risk management system, income tax, VAT, corporate tax, total annual income.

Одним из наиболее важных аспектов функционирования налоговой системы является оценка налогового бремени и его влияния на предпринимательскую деятельность.

Из многих экономических инструментов, при помощи которых государство воздействует на рыночную экономику, налоги занимают важное место. Согласно условиям рыночных отношений, налоговая система является одним из основных экономических регуляторов, основой финансово-кредитных механизмов национального регулирования экономики. Государство использует налоговую политику, прежде всего как конкретный регулятор воздействия на негативные рыночные явления.

Налоги, как и вся налоговая система, являются мощными инструментами управления экономикой в рыночных условиях. Эффективное функционирование всей национальной экономики зависит от качества построения налоговой системы.

Актуальность исследования. Налоговая нагрузка является экономическим показателем, характеризующим налоговую систему страны. Определение характера, содержания и показателей налоговой нагрузки особенно важны при проведении налоговой реформы. Традиционно понятие налоговой нагрузки используется для сравнения развития налоговой системы разных стран или стадии развития налоговой системы конкретной страны.

Налог является инструментом для формирования государственных фондов и представляет собой форму отчуждения денежных средств юридических и физических лиц в многоуровневые или внебюджетные фонды. В результате налоги влияют на условия и последствия хозяйственной деятельности предприятий. Такая роль налогов обусловлена их фискальной и регулирующей функцией (стимулирование). В краткосрочном периоде эти две функции считаются противоположными, т. е. когда налоги в основном выполняют фискальную функцию, регулирующая (стимулирующая) функция не может быть полностью реализована. В долгосрочном периоде, наоборот, только выполнение регулирующей функции гарантирует, что налог выполнит фискальную функцию, т. е. без развития налоговой базы государственное финансирование невозможно. Следовательно, налоговая система не может функционировать эффективно без учета влияния налогов на экономическое и финансовое положение налогоплательщиков. Налоговая система предполагает согласование интересов государства и налогоплательщиков.

Целью исследования, представленного в этой статье, было сравнение и анализ налоговой нагрузки по отраслям и регионам в Казахстане, и некоторыми странами мира, а также фактический расчет налоговой нагрузки компании.

Казахстан использует два метода для расчета коэффициента налоговой нагрузки. Это система управления рисками (СУР), разработанная Министерством Финансов РК, и методика, применяемая Евростатом.

Рассмотрим методику расчета коэффициента налоговой нагрузки и СУР. Система управления рисками основана на оценке рисков и включает меры, вырабатываемые и (или) применяемые налоговыми органами в целях выявления и предупреждения риска (НК РК, ст. 137).

Риском является вероятность неисполнения и (или) неполного исполнения налогового обязательства налогоплательщиком (налоговым агентом), которые могли и (или) могут нанести ущерб государству.

Цели применения налоговыми органами системы управления рисками:

- Сосредоточиться на областях высокого риска и обеспечить более эффективное использование имеющихся ресурсов;

- Улучшить способность выявлять нарушения в налоговой сфере;

- Свести к минимуму налоговые проверки для налогоплательщиков, чья деятельность определена низкой степенью риска [1].

Налоговые органы анализируют данные налоговой декларации, предоставленные налогоплательщиками, информацию, полученную от уполномоченных государственных органов, местных органов исполнительной власти, уполномоченных лиц, а также другие документы, которые дают информацию о деятельности налогоплательщика.

На основании результатов этого анализа налоговые органы осуществляют:

– Классификацию налогоплательщиков путем отнесения их деятельности к категориям низкой, средней или высокой степени риска;

– Дифференцированное применение мер налогового управления в случае, предусмотренном Налоговым кодексом.

Система управления рисками используется для осуществления налогового менеджмента в случаях, предусмотренных налоговым Кодексом.

Система управления рисками может осуществляться с применением информационной системы управления рисками.

Критерии уровня риска — это набор характеристик, которые позволяют оценить налогоплательщика и классифицировать в соответствии со степенью риска. Этот критерий предназначен для определения уровня риска налогоплательщика и выбора существующих налогоплательщиков по регионам для проведения предполагаемой налоговой проверки.

Критерии уровня риска являются конфиденциальной информацией, за исключением критериев, указанных в статье 137–1 Налогового кодекса РК. Порядок применения системы управления рисками по критериям, не являющимся конфиденциальной информацией, был утвержден приказом министра финансов Республики Казахстана от 20 февраля 2018 года № 252.

Каждый критерий СУР получает балл. Большое количество баллов связано с первым критерием — коэффициент налоговой нагрузки (КНН) налогоплательщика (Формула 1.1).

Порядок исчисления коэффициента налоговой нагрузки определен главой 2 пунктом 3 Правил расчета налогового нагрузки налогоплательщиков, кроме тех, которые не зарегистрированы в соответствующих налоговых органах в качестве предпринимателей, утвержденным приказом Министра финансов Казахстана от 20 февраля 2018 года № 253.

Расчет коэффициента налоговой нагрузки определяется по следующей формуле:

![]() , (1.1)

, (1.1)

где:

КНН — коэффициент налоговой нагрузки;

H и ОП — сумма исчисленных налогов и других обязательных платежей в бюджет, налогов, уплаченных в другие государства и корпоративного подоходного налога, удержанного у источника выплаты, отраженных в налоговой отчетности, за исключением таможенных платежей, налога на добавленную стоимость и акцизов, уплаченных при импорте товаров, налога на добавленную стоимость, в случае если по итогам календарного года общая сумма налога сложилась с отрицательным значением;

СГД — сумма совокупного годового дохода юридического лица без учета корректировок, предусмотренных статьями 241 и 287 Налогового кодекса от 25 декабря 2017 года и (или) дохода юридического лица, применяющего специальный налоговый режим на основе упрощенной декларации, или дохода индивидуального предпринимателя, полученного совокупно за отчетный налоговый период [3].

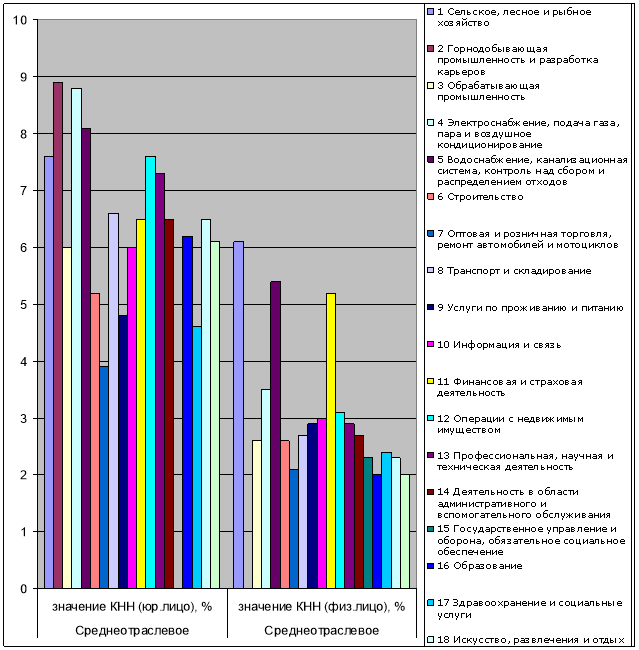

Министерство финансов РК периодически рассчитывает средние значения коэффициента налоговой нагрузки по регионам и по видам экономической деятельности по юридическим лицам и индивидуальным предпринимателям. Рассмотрим КНН по видам экономической деятельности в Карагандинской области (Рисунок 1).

Значения КНН колеблется от 0 % для индивидуальных предпринимателей, работающих в сфере государственного управления и обороны, до 8,9 % для горнодобывающей промышленности и разработки карьеров [1].

Среднеотраслевое значения КНН по ИП ниже, чем у юридических лиц.

Итак, расчет налоговой нагрузки в практике управления экономикой Республики Казахстан представлен в виде КНН и используется в основном в качестве одного из критерия системы управления рисками, применяемым налоговыми органами Министерства финансов. Однако КНН не в полной мере применим для сравнения и анализа практики разных стран и прогнозирования их экономического положения.

Рис. 1. Среднеотраслевое значение коэффициента налоговой нагрузки для юридических лиц и индивидуальных предпринимателей по Карагандинской области [1]

Традиционным методом измерения налогового бремени экономики страны и сравнения его по размеру с другими странами является отношение общей суммы налоговых доходов к ВВП. На основании этого показателя можно оценить изменение налоговой нагрузки страны за определенный период времени и положение страны на общем пространстве налоговых систем. Показатель можно разделить на отдельные показатели, которые обычно отражают удельный вес конкретных налогов в ВВП. Поэтому часто сравнивается поступления НДС относительно ВВП, налога на прибыль и других налогов относительно ВВП.

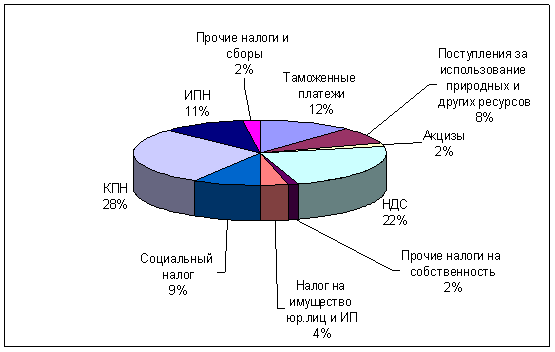

Рассмотрим структуру налоговых доходов бюджетной системы Республики Казахстан за 2018 год, которая изображена на рисунке 2.

Рис. 2. Структура налогов РК за 2018 г.

Как показано в данных на рисунке 1, КПН играет важную роль в налоговой структуре Казахстана и занимает 28 %, а доля ИПН в налогообложении менее значительна(11 %).В странах ОЭСР ситуация совершенно иная: подоходный налог с физических лиц составляет почти треть всех налогов, а подоходный налог с предприятий — менее одной десятой от общего налогового дохода [2].

Одним из основных объяснений данного факта является, то что крупные компании играют основную роль в экономике Казахстана. Именно крупные налогоплательщики Казахстана обеспечивают от 35 до 50 % всех налоговых поступлений в республиканский бюджет. В структуре налогообложения многих зарубежных стран основное внимание уделяется малым и средним предприятиям, которые в основном облагаются индивидуальным подоходным налогом. Международный опыт показывает, что малые и средние предприятия имеют высокий потенциал с точки зрения доходов, доходов работников и налоговых поступлений. Именно поэтому в нашей стране малому и среднему бизнесу оказывается помощь и выделяется большое количество льгот.

В Республике Казахстан не существует единой методики расчета налоговой нагрузки, поэтому невозможно сравнить налоговую статистику страны с данными зарубежных стран, а самое главное, затеняет налоговую ситуацию для специалистов, пользователей и публики.

Исследователи в Казахстане изучают различные способы определения показателей налоговой нагрузки: М. Н. Крейниной, А.Кадушина, Н.Михайловой, В.Вишневского, Д.Липницкого, Е. А. Кировой. Большинство авторов последовательны, потому что они используют показатели (добавленная стоимость, вновь созданная стоимость, прибыль) в качестве индикаторов среды, в которой распространено явление. Нельзя определить абсолютный уровень налоговой нагрузки, но его можно измерить в относительном выражении. Поэтому оценка уровня налоговой нагрузки осуществляется путем сравнения фактических значений с базовыми показателями. Хорошая или плохая фактическое значение может определить, высока ли налоговая нагрузка [3].

Сравним уровень налоговой нагрузки между странами. По данным Всемирного банка, Казахстан расположен на 36 месте по налоговой нагрузке среди стран мира и составляет 28,6 %. Как видно, более низкая налоговая нагрузка, чем в Казахстане в таких странах, как Грузия (16 %), Сингапур (18 %), Канада (21 %), Хорватия (18 %),, Дания, Ирландия (26 %).

Теперь перейдем к верификации данных на микроуровне.

ТОО «ЗемДорСтрой» — это предприятие, у которого основной вид деятельности — вскрышные работы, т. е. удаление горных пород, покрывающих полезные ископаемые, при открытой разработке месторождений. Вскрышные работы включают процессы подготовки скальных пород к выемке, выемочно-погрузочные работы, транспортирование и отвалообразование. Продажа и реализация полезных ископаемых(угля) не входит в услуги ТОО.

Таблица 1

Данные для анализа хозяйственной деятельности ТОО за 2018 г.

|

Показатель деятельности предприятия |

Сумма, тыс. тенге |

|

Доход |

3 305 638 |

|

Численность рабочих |

280 |

|

НДС |

405 108 |

|

Расходы по реализованных услугам |

2 063 148 |

|

Расходы по начисленным доходам работников |

187 543 |

|

Вычеты по фиксированным активам |

185 440 |

|

Вычеты по инвестированным налоговым преференциям |

479 045 |

|

Прочие вычеты |

439 544 |

|

КПН |

21 288 |

|

ИПН исчисленный |

8 428 |

|

ОПВ исчисленный |

18 038 |

|

Социальный налог |

10 550 |

|

Социальные отчисления |

5 755 |

|

ОППВ |

5 795 |

|

ОСМС |

2 714 |

|

Земельный налог |

49 |

|

Налог на имущество |

911 |

|

Налог на транспорт |

1 938 |

|

Налог за эмиссии в окружающую среду |

2 649 |

|

Плата за пользование земельными участками |

105 |

Предприятие работает рентабельно, численность рабочих с каждым годом растет. Проведем расчет КНН с данными нашего предприятия.

Расчет по методике, применяемой Министерством финансов РК:

Полученный КНН по предприятию составил 2,4 %, хотя это намного и ниже среднеотраслевого значение КНН по Карагандинской области по горнодобывающей промышленности и разработки карьеров(8,9 %), но предприятие занимается не только вскрышными работами, но и строительно-монтажными работами. Поэтому в данном случае сравнивать полученные данные со среднеотраслевых значений КНН нет возможности. Но можно сказать, что КНН очень низок.

Теперь рассчитаем по методике Евростата:

![]()

Расчет показал, что КНН 29 % по международной методике достаточно приближен к данным Всемирного банка по Казахстану — к 28,4 %, что достоверно отражает реальность.

По рассмотренному в настоящем анализе предприятию можно сделать вывод, что не стоит увеличивать налоговые ставки в отношении деятельности подобных субъектов бизнеса. В противном случае, при высокой налоговой нагрузке может возникнуть риск остановки деятельности.

Учитывая, что, как уже ранее упоминалось ранее, предприятие работало в 2015 г. по упрощенной системе налогообложения, поэтому данные кардинально отличаются в 2015г. и в период 2016–2018гг., в частности, показатель «НДС», «Расходы по начисленным доходам работников», «Социальные налоги и отчисления в ГФСС», «Налоги и другие обязательные платежи в бюджет», «КПН» значительно ниже в 2015 г., что говорит от эффективности работы при упрощенной системе налогообложения.

Итак, изложенные нами суждения показали, что по регионам налоговая нагрузка варьирует в зависимости от экономической активности региона, а также результативности деятельности налоговых служб. По предприятию налоговая нагрузка соответствует средней, как по расчетам Министерства финансов Республики Казахстан, так и по расчетам Всемирного банка.

Поэтому, чтобы увеличить налоговые поступления в бюджет, необходимо реформировать налоговое законодательство, не для ужесточения условий для бизнеса и отмены специальных налоговых режимов, а для того, чтобы улучшить контрольную функцию налоговых служб и прозрачность в расчете налогооблагаемого дохода. По сравнению со многими странами мира налоговое бремя в Казахстане относительно низкое, но это не из-за более низких налоговых ставок. В отношении налоговой нагрузки следует рассматривать не проблему определения метода ее расчета, и даже не столько определения величины стандартных ставок. Ошибочно полагать, что в большей степени относительно невысокая величина налоговых поступлений в бюджет Республики Казахстан, которая используется в расчетах отечественных и зарубежных исследователей, обусловлена низкой налоговой нагрузкой, более верно рассматривать специфическую для Республики Казахстан низкую собираемость налогов.

Практика показала, что причины этого заключаются в следующем: развитие фальшивых предпринимателей, сокрытие фактического дохода и большое количество неофициальных расходов для компаний для получения пособий и субсидий.

Хотя налоговая нагрузка в Казахстане относительно невелика, это пока недостаточно для достижения требуемых благоприятных условий ведения бизнеса. Кроме того, если налоговое бремя увеличивается для выполнения фискальной функции налогообложения, стимулирующая функция теряется.

Литература:

- Кодекс Республики Казахстан от 25 декабря 2017 года № 120-Ⅵ «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)» (с изменениями и дополнениями по состоянию на 27.03.2019г.);

- Хрусталева, А. А. Особенности налогообложения субъектов малого предпринимательства/А. А. Хрусталева//Вектор экономики. — 2017. — № 9(143);

- Жакенова Г. И., Ишкинина Г. Ш., Морозова О. В. Этапы становления системы налогового администрирования в Республике Казахстан // Международный журнал прикладных и фундаментальных исследований. — 2018. — № 3;

- Kazakhstan Highlights 2019 — Deloitte. — URL: https://www2.deloitte.com/content/dam/Deloitte/global/Documents/Tax/dttl-tax-kazakhstanhighlights-2019.pdf.

Ключевые слова

налоговая нагрузка, НДС, система управления рисками, подоходный налог, корпоративный налог, совокупный годовой доходПохожие статьи

Оптимизация налоговых издержек и налоговой нагрузки на предприятие

В данной статье рассматриваются методики различных авторов для расчета налоговой нагрузки предприятия, на основании одной из них, проведен анализ налоговой нагрузки предприятия. Рекомендованы основные способы снижения налоговой нагрузки, в частности,...

Оценка эффективности налоговых льгот в Российской Федерации

В статье определено назначение налоговых льгот в экономике РФ, определены признаки, согласно которым производится оценка налоговых льгот и приводится статистические данные по использованию налоговых льгот. Определена значимость мониторинга налоговых ...

Налоговая нагрузка предприятия и способы ее оптимизации

В статье рассматривается экономическая сущность налоговой нагрузки и способы ее оптимизации. Для наиболее оптимального налогового планирования предприятию необходимо рассчитать налоговую нагрузку на свою деятельность. В статье приведены различные мет...

Факторы, влияющие на эффективность взимания таможенных платежей

В данной статье упомянуты факторы, которые влияют на эффективность взимания таможенных платежей. Тщательно рассмотрена динамика поступлений таможенных платежей в бюджет.

Методика расчета налоговой нагрузки на федеральные государственные учреждения высшего образования

В статье рассмотрены существующие методики расчета налоговой нагрузки, указаны их проблемные аспекты и разработана авторская методика расчета налоговой нагрузки, применимая для федеральных государственных учреждений высшего образования.

Особенности постановки иностранных организаций на учет в налоговых органах РФ

В статье рассмотрены понятие и сущность учета иностранных организаций. Проанализированы способы постановки на учет, прописанные в отечественных законах. Выявлены закономерности между состоянием налоговой политики и организацией иностранной деятельнос...

Оценка и анализ показателей эффективности налоговой системы Российской Федерации

В статье представлены результаты оценки и анализа ряда показателей эффективности налоговой системы Российской Федерации. Рассмотрены факторы, влияющие на налоговую нагрузку. Рассчитана налоговая нагрузка по отдельным отраслям российской экономики за ...

Совершенствование налогообложения в российских коммерческих организациях

Статья посвящена изучению вопросов налогообложения коммерческих организаций в Российской Федерации, рассматриваются их особенности и порядок налогообложения, приведена классификация налогов в реальное время, предложены вероятные направленности улучше...

Развитие системы налогового администрирования в Российской Федерации

В статье рассмотрены теоретические основы налогового администрирования. На основе анализа налоговой системы за 2015 г. дается оценка состояния современной системы налогового администрирования в Российской Федерации; представлена ключевая информация о...

Методы оценки налогового риска предприятия

В статье рассмотрены основные подходы к определению понятия «налогового риска»; определены базовые факторы, влияющие на уровень налогового риска; представлен алгоритм методики экспресс-оценки налогового риска предприятия.

Похожие статьи

Оптимизация налоговых издержек и налоговой нагрузки на предприятие

В данной статье рассматриваются методики различных авторов для расчета налоговой нагрузки предприятия, на основании одной из них, проведен анализ налоговой нагрузки предприятия. Рекомендованы основные способы снижения налоговой нагрузки, в частности,...

Оценка эффективности налоговых льгот в Российской Федерации

В статье определено назначение налоговых льгот в экономике РФ, определены признаки, согласно которым производится оценка налоговых льгот и приводится статистические данные по использованию налоговых льгот. Определена значимость мониторинга налоговых ...

Налоговая нагрузка предприятия и способы ее оптимизации

В статье рассматривается экономическая сущность налоговой нагрузки и способы ее оптимизации. Для наиболее оптимального налогового планирования предприятию необходимо рассчитать налоговую нагрузку на свою деятельность. В статье приведены различные мет...

Факторы, влияющие на эффективность взимания таможенных платежей

В данной статье упомянуты факторы, которые влияют на эффективность взимания таможенных платежей. Тщательно рассмотрена динамика поступлений таможенных платежей в бюджет.

Методика расчета налоговой нагрузки на федеральные государственные учреждения высшего образования

В статье рассмотрены существующие методики расчета налоговой нагрузки, указаны их проблемные аспекты и разработана авторская методика расчета налоговой нагрузки, применимая для федеральных государственных учреждений высшего образования.

Особенности постановки иностранных организаций на учет в налоговых органах РФ

В статье рассмотрены понятие и сущность учета иностранных организаций. Проанализированы способы постановки на учет, прописанные в отечественных законах. Выявлены закономерности между состоянием налоговой политики и организацией иностранной деятельнос...

Оценка и анализ показателей эффективности налоговой системы Российской Федерации

В статье представлены результаты оценки и анализа ряда показателей эффективности налоговой системы Российской Федерации. Рассмотрены факторы, влияющие на налоговую нагрузку. Рассчитана налоговая нагрузка по отдельным отраслям российской экономики за ...

Совершенствование налогообложения в российских коммерческих организациях

Статья посвящена изучению вопросов налогообложения коммерческих организаций в Российской Федерации, рассматриваются их особенности и порядок налогообложения, приведена классификация налогов в реальное время, предложены вероятные направленности улучше...

Развитие системы налогового администрирования в Российской Федерации

В статье рассмотрены теоретические основы налогового администрирования. На основе анализа налоговой системы за 2015 г. дается оценка состояния современной системы налогового администрирования в Российской Федерации; представлена ключевая информация о...

Методы оценки налогового риска предприятия

В статье рассмотрены основные подходы к определению понятия «налогового риска»; определены базовые факторы, влияющие на уровень налогового риска; представлен алгоритм методики экспресс-оценки налогового риска предприятия.