Особенности финансирования малого и среднего бизнеса

Авторы: Пурыжова Людмила Викторовна, Клочко Светлана Назарьевна

Рубрика: Предпринимательство

Опубликовано в Вопросы экономики и управления №2 (4) март 2016 г.

Дата публикации: 11.01.2016

Статья просмотрена: 5655 раз

Библиографическое описание:

Пурыжова, Л. В. Особенности финансирования малого и среднего бизнеса / Л. В. Пурыжова, С. Н. Клочко. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 2 (4). — С. 64-67. — URL: https://moluch.ru/th/5/archive/28/605/ (дата обращения: 24.04.2025).

Финансирование предприятий малого и среднего бизнеса — проблема, требующая комплексного подхода. Поиск оптимальных источников финансирования важен для всех предприятий без исключения. Важность поиска оптимальных источников финансирования непосредственно для предприятий малого и среднего бизнеса объясняется следующими их особенностями:

1) устойчивость к внешним изменениям, проявляющаяся в способности малого и среднего бизнеса более успешно адаптироваться к изменяющимся условиям рыночной экономики;

2) социально-экономическая значимость, проявляющаяся в повышении уровня жизни;

3) диверсификация бизнеса, способствующая развитию свободной конкуренции и вытеснению неэффективных производств с рынка;

4) ориентация на наукоемкие высокотехнологичные направления производства.

Последняя особенность более характерна для экономик развитых зарубежных стран.

Как в российской, так и в зарубежной практике для финансирования предприятий малого и среднего бизнеса используется банковский кредит. Этот источник финансирования тем эффективней, чем более развита банковская система, а, следовательно, чем более доступен кредит и подконтрольнее характер его использования.

В российской практике использование банковского кредита является малоэффективным способом финансовой поддержки предприятий малого и среднего бизнеса. Это объясняется комплексностью процесса кредитования, подразумевающего анализ финансового состояния малых и средних предприятий банками с проведением последующего мониторинга состояния заемщика.

Процедуры оценки и мониторинга финансового состояния требуют от банков дополнительных затрат, которые они предпочитают не нести, поэтому кредитование предприятий малого и среднего бизнеса в России носит исключительный характер, в то время как в развитых странах кредитование выступает основным источником финансирования предприятий малого и среднего бизнеса.

Кроме того высокие процентные ставки, целевая направленность и малые сроки предоставления кредитов предприятиям ограничивают потенциал кредита как основного источника финансирования в России. Предприятия малого и среднего бизнеса стремятся в реалиях национальной экономики найти более дешевые альтернативные источники привлечения финансовых ресурсов.

Еще одной существенной проблемой кредитования малого и среднего бизнеса в России, вызванной во многом его краткосрочностью, является поддержание текущей (операционной) деятельности предприятий, связанной с пополнением оборотных средств, которое делает невозможным реализацию инновационного потенциала предприятий малого и среднего бизнеса, требующих более долгосрочных кредитов и несения более высоких рисков банками. Этим объясняется низкий уровень поддержки предприятий малого и среднего бизнеса, ориентированных на научные разработки, в первую очередь, а также предприятий малого и среднего бизнеса, ориентированных непосредственно на производство инновационной продукции.

В большей степени кредитными ресурсами в России обеспечены предприятия оптовой и розничной торговли и ремонта, следующими по обеспеченности кредитами следуют предприятия обрабатывающих производств и предприятия, осуществляющие операции с недвижимым имуществом.

В современных условиях ограниченности доступа к внешним рынкам национальный рынок испытывает еще большие трудности, что отражается на кредитной политике банков, в том числе, на состоянии предприятий малого и среднего бизнеса, в частности. Объем кредитования малого и среднего бизнеса в 2014 году сократился на 6 % и в 2015 году даже по самым оптимистичным прогнозам снижение объемов кредитования продолжится. В мировом рейтинге по объемам выданных кредитов предприятиям малого и среднего бизнеса Россия занимает место во второй сотне.

Согласно Федеральному закону № 209 — ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» к малому бизнесу относятся предприятия с численностью сотрудников до 100 человек, к среднему — с численностью от 100 до 250 человек. Выделяется также группа микропредприятий с численностью сотрудников до 15 человек. Постановление Правительства Российской Федерации от 22.07.2008 № 556 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства» устанавливает следующие предельные значения выручки за предшествующий год без учета налога на добавленную стоимость; для микропредприятий — 60 млн. рублей, для малых предприятий — 400 млн. рублей, для средних предприятий — 1000 млн. рублей. В США, для сравнения, к группе микропредприятий относятся предприятия с численностью сотрудников до 20 человек; к группе малых предприятий — от 20 до 100 человек; к группе средних предприятий — от 100 до 499 человек [1]. В странах Евросоюза на микропредприятиях количество работников не должно составлять менее 10 человек; на малых предприятиях — менее 50 человек; на средних предприятиях — менее 250, при предельных значениях годовой выручки для микропредприятий не более 2 млн. евро; для малых предприятий — не более 10 млн. евро; для средних — не более 50 млн. евро. В США действует более сложная система определения предельной выручки предприятий малого и среднего бизнеса, подразумевающая градацию среднегодовых доходов в зависимости от отраслевой принадлежности предприятия: средних уровнях занятости и среднего числа клиентов, характерных для этих отраслей. Например, предприятие является малым в розничной торговле, если среднегодовой доход фирмы за последние три финансовых года не превышал 5 млн. долл., при этом около 11 видов деятельности являются исключениями из правила; в сельском хозяйстве среднегодовой доход малого предприятия за последние 3 финансовых года не должен превышать 500 тыс.долл. за исключением производства крупного рогатого скота.

Таким образом, различия в критериях подразделения на категории предприятий малого и среднего бизнеса в разных странах во многом схожи, но при этом уровни развития и польза, приносимая этими предприятиями, существенно различаются. Во многом это объясняется различиями в уровнях финансовой поддержки этих предприятий, определяемой нормативно — законодательной базой той или иной страны, существующей системой поддержки бизнеса на всех уровнях.

В странах Евросоюза практически каждый субъект малого и среднего бизнеса является членом профессиональной ассоциации или союза, существование которых всесторонне регламентируется многочисленными законодательными нормами, в том числе регулирующими финансовую поддержку малого и среднего секторов экономики. Финансовая поддержка является всесторонней и включает предоставление грантов и льготного кредитования на покупку оборудования, стимулирование экспортных и инновационных отраслей. В Евросоюзе для целей предоставления финансовой поддержки самыми широкими полномочиями наделены Министерства промышленности и правительства регионов, активно используются венчурные фонды, предоставляющие источники финансирования на сроки от 5 до 10 лет. В среднем полученные предприятиями малого и среднего бизнеса в странах Евросоюза льготы (налоговые льготы, гарантии займов, страхование экспортных кредитов), достаточны для покрытия 50 % всех требуемых предприятиями данного сектора капиталовложений, в случае страхования экспортных кредитов льготы покрывают свыше 90 % их стоимости. При этом кредитование малого и среднего бизнеса менее декларативно, чем в России; процентные ставки для предприятий многими банками определяются на индивидуальной основе, при этом возможен и индивидуальный план погашения кредитов, учитывающий сезонность производства. В США поддержка предприятий малого и среднего бизнеса подразумевает инструменты венчурного финансирования, непосредственного субсидирования за счет средств бюджетов и всестороннюю помощь в получении кредита и предоставления гарантий по кредитам, обеспечиваемую Администрацией по делам малого бизнеса в США — АМБ (US Small Business Administration).

При этом программа АМБ по гарантированию кредитов подразумевает гарантию погашения за счет государства 90 % кредитных обязательств. Отдельно выделяется также программа финансового содействия малому и среднему бизнесу в случае чрезвычайных обстоятельств. Для предприятий, не соответствующих по каким — либо критериям банковским требованиям по предоставлению кредита, действует отдельная программа АМБ. При этом АМБ уделяет пристальное внимание модернизации уже действующих малых предприятий, поддержке малых наукоемких предприятий [2].

Не смотря на то, что в Федеральном законе «О развитии малого и среднего предпринимательства в Российской Федерации» особая роль в поддержке отведена региональным и муниципальным органам власти, в России не создана эффективная система фондов по обеспечению малого и среднего бизнеса финансовыми ресурсами. В США отделения независимого федерального ведомства АМБ действуют гораздо эффективней, имея разветвленную сеть региональных представительств.

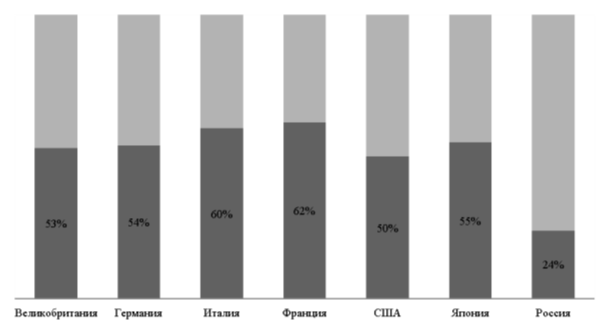

На начало 2014 года сегмент малого и среднего бизнеса в России представлен 5,48 млн. единиц предприятий и индивидуальных предпринимателей. Доля занятых на предприятиях малого и среднего бизнеса сократилась по сравнению с началом 2013 года с 25,3 % до 24,9 %. Доля ВВП, приносимая предприятиями малого и среднего бизнеса составляет 23,6 % от всего ВВП страны. Те же самые показатели существенно выше в странах Евросоюза и в США. Показатели доли малых и средних предприятий в ВВП представлены на рисунке 1.

Рис. 1. Доля малых и средних предприятий в ВВП

При этом в станах ЕС сегмент малого и среднего бизнеса представлен более чем 25 млн. предприятий, на которых занято более 70 % трудоспособного населения. В США действует более 28 млн. предприятий малого и среднего бизнеса, на которых занято более 50 % всех работников.

Различия в доступности финансовых ресурсов для предприятий малого и среднего бизнеса обуславливают уровень экономического развития стран

Недостаточность финансирования малого и среднего бизнеса в национальной экономике объясняет отставание в финансово — экономических показателях, характеризующих малый и средний бизнес, и вынуждает малые и средние предприятия искать альтернативные источники привлечения финансовых ресурсов. Эмиссия ценных бумаг, позволяющая привлекать дополнительные источники финансирования, как на долговой, так и на долевой основе, выступает как альтернатива малодоступному банковскому кредиту.

Литература:

- Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации» от 29 июля 2007 года № 209.

- Галанов В. А. Рынок ценных бумаг: Учебник. — М.: Инфра-М, 2010.