Методы управления активами коммерческого банка

Авторы: Кулумбекова Таира Сергеевна, Кадохова Сабина Астановна

Рубрика: Финансы, деньги и кредит

Опубликовано в Вопросы экономики и управления №3 (5) май 2016 г.

Дата публикации: 04.05.2016

Статья просмотрена: 7852 раза

Библиографическое описание:

Кулумбекова, Т. С. Методы управления активами коммерческого банка / Т. С. Кулумбекова, С. А. Кадохова. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 3 (5). — С. 35-40. — URL: https://moluch.ru/th/5/archive/31/907/ (дата обращения: 25.04.2025).

Активные операции банка составляют существенную и определяющую часть операций банка, формирующих его активы.

Активные операции банка — это размещение собственных и привлеченных средств банка с целью получения дохода. Такие операции учитываются на активных балансовых счетах. Развитие активных операций коммерческих банков исходя из соображений ликвидности, прибыльности и приемлемого допустимого распределения рисков должно происходить при строгом соблюдении имеющихся законодательных актов, регулирующих соответствующие стороны банковской деятельности, которые прямо или косвенно воздействуют на возможности банков осуществлять вложения средств в те или иные виды активных операций.

По российскому законодательству к активным банковским операциям относятся: кредитные, кассовые, валютные, операции с драгоценными металлами и драгоценными камнями; выдача банковских гарантий и поручительств за третьих лиц, предусматривающих их исполнение в денежной форме; приобретение права требования от третьих лиц исполнения обязательств в денежной форме; доверительное управление денежными средствами и другим имуществом, лизинговые, факторинговые, форфейтинговые операции, вложения банка в ценные бумаги; другие операции.

Ключевые слова: актив, активные операции, банк, диверсификация, рисковость, ликвидность, рентабельность.

В условиях современной неустойчивости экономики вопросы результативного управления в банковской сфере встают исключительно остро. При ограниченном доступе банков к ресурсам и нарастании рисков при размещении активов успешно вести свою деятельность смогут только те банки, которые сумеют соответствовать требованиям надзорных органов, т. е. найти оптимальное соотношение между риском и доходностью, а также найти оптимальный метод управления активами.

Активы банка обладают следующими свойствами: ликвидность, рисковость (надежность), доходность.

Традиционно группировка активов банка предполагает деление всех активов на две большие группы:

Активы, приносящие доход.

Их также иногда называют работающими, доходными, оборотными или рисковыми активами (в совокупности с инвестиционными активами). Основным критерием отнесения активов к этой группе является то, что они приносят доход и сравнительно быстро оборачиваются. К этой группе относятся чистая ссудная задолженность и вложения в ценные бумаги. Одной из разновидностей работающих активов являются межбанковские кредиты и депозиты, размещенные в ЦБ РФ или коммерческих банках.

Активы, не приносящие доход.

«Неработающие» активы: денежные средства, обязательные резервы, денежные средства на счетах в ЦБ, основные средства, нематериальные активы и материальные запасы, а также средства на корреспондентских счетах. [2]

Для обеспечения ежедневной способности банка отвечать по своим обязательствам структура активов коммерческого банка должна соответствовать качественным требованиям ликвидности.

С этой целью все активы банка разбивают на группы по степени ликвидности:

высоколиквидные активы (2 дня) — то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня, и (или) могут быть незамедлительно востребованы банком, и (или) в случае необходимости могут быть реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка в Банке России, в банках-резидентах, во Внешэкономбанке.

ликвидные активы (30 дней) — различные краткосрочные вложения банка (ссуды, ценные бумаги);

низколиквидные активы (1 год) — долгосрочные ссуды, долгосрочные ценные бумаги;

неликвидные — не могут быть реализованы.

С точки зрения рисков все активы коммерческого банка классифицируются на пять групп по степени риска вложений и возможностей потери части стоимости с присвоением каждой группе коэффициента риска.

Взвешивание активов по уровню риска осуществляется путем умножения остатка (сумм остатков) на соответствующем балансовом счете (счетах) или его (их) части, уменьшенного на величину сформированных резервов на возможные потери или резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, на коэффициент риска (в процентах).

1 группа: активы, имеющие нулевую степень риска (кассовая наличность и драгоценные металлы в хранилище банка, остатки средств на корреспондентских счетах, средства в ЦБ, облигации ЦБ)

2 группа: активы с 20 %-ной степенью риска (вложения в долговые ценные бумаги РФ). Это ссуды, гарантированные Правительством России, ссуды под залог драгоценных металлов в слитках, ссуды под залог государственных ценных бумаг.

3 группа: активы с 50 %-ной степенью риска (средства на корреспондентских счетах в кредитных организациях-нерезидентах из числа группы развитых стран)

4 группа: активы с 100 %-ной степенью риска (средства на корреспондентских счетах российских коммерческих банков, кредитные требования к банкам резидентам)

5 группа: активы со 150 %-ной степенью риска (просроченные ссуды, все прочие инвестиции). Это вексельные кредиты, краткосрочные и долгосрочные ссуды клиентам, дебиторы по хозяйственным операциям и капитальным вложениям банка, а также собственные здания банка. Конечно, вероятность потери средств по активам данной группы различна, но при определенной ситуации они могут быть максимальными. [1]

Базельский комитет по банковскому надзору регулярно пересматривает надзорные требования к активам кредитных организаций, взвешенным с учетом риска, к оценке рисков активных операций банков и размеру создаваемых резервов, к ликвидности активов, объему крупных кредитов, предоставленных клиентам, акционерам, инсайдерам, связанным с банком лицам, к размеру выданных гарантий и обязательств, коэффициенты крупных кредитных рисков и другие показатели. Соответствующие финансовые показатели определены в директивах Базельского комитета по банковскому надзору. Эти требования с небольшими изменениями учитываются в экономических нормативах деятельности российских кредитных организаций.

В целях регулирования деятельности банков и минимизации возникающих банковских рисков ЦБРФ устанавливает экономические нормативы, которые должны способствовать как сохранности вложенных акционерами средств в уставный капитал, так и сохранности средств вкладчиков (как юридических, так и физических лиц).

Основная доля экономических нормативов устанавливается Инструкцией Банка России от 3 декабря 2012 г. N 139-И «Об обязательных нормативах банков».

На качество активов коммерческого банка оказывает существенное влияние решение дилеммы между ликвидностью и рентабельностью. Увеличение уровня ликвидности активов способствует более полному удовлетворению спроса на ликвидные средства, но в тоже время не позволяет максимизировать получаемую прибыль. Ликвидность и рентабельность — это характеристики активов банка, изменяющиеся разнонаправлено, поэтому повышение качества активов коммерческого банка связано с определением некоего оптимального соотношения между ними.

Управление ликвидностью является стержнем, определяющим степень эффективности деятельности любой кредитной организации. Именно здесь строятся процессы управления и надежностью, и платежеспособностью, и прибыльностью, а так же вообще формируется ресурсный менеджмент банка. [3]

В мировой практике сложилось несколько подходов к управлению банковскими активами. Придерживаясь определенного метода управления, руководство банка определенным образом распределяет ресурсы между различными группами активов.

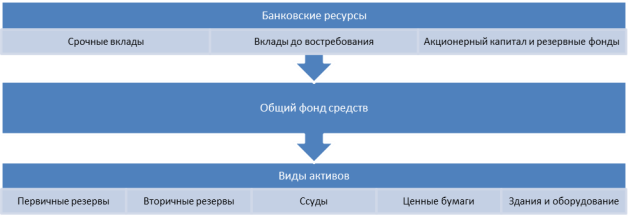

Метод «общего фонда средств» заключается в распределении совокупной суммы банковских ресурсов (общего фонда средств) между разными видами активов независимо от источника образования ресурсов. Для совершения определенной активной операции в соответствии с данной моделью не имеет значения, из какого источника поступили средства: от вкладов до востребования или от срочных вкладов. При таком подходе не учитываются требования ликвидности по отношению к различным вкладам.

Рис. 1. Метод «общего фонда средств»

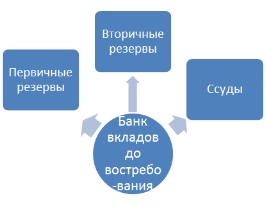

Метод распределения активов, известный также как метод конверсии средств, позволяет преодолеть ограниченность метода общего фонда средств. Модель распределения активов устанавливает, что размер необходимых банку ликвидных средств зависит от источников привлечения фондов. С помощью данного метода делается попытка разграничить источники средств в соответствии с нормами обязательных резервов и скоростью их обращения. Модель определяет несколько «центров ликвидности — прибыльности» внутри самого банка, используемых для размещения средств, привлеченных банком из разных источников. Эти центры получили название «банков внутри банка».

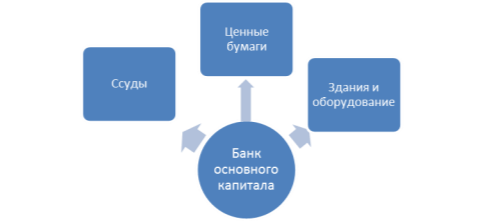

В банке как бы существует «банк вкладов до востребования», «банк срочных вкладов», «банк основного капитала».

Рис. 2. Метод «банки внутри банка»

Поскольку вклады до востребования требуют самого высокого покрытия ликвидными активами, значительная часть средств из «банка вкладов до востребования» будет направлена в первичные резервы (например, на 1 % больше, чем установлено нормой обязательных резервов, подлежащих хранению в центральном банке). Оставшаяся часть вкладов до востребования пойдет главным образом во вторичные резервы, и только небольшая часть — в ссуды, причем краткосрочные.

Иначе будут распределяться средства «банка срочных вкладов». Более значительная их доля пойдет на формирование вторичного резерва, предоставление средне- и долгосрочных ссуд, в долгосрочные ценные бумаги. [4]

Главным преимуществом рассматриваемого метода является уменьшение доли ликвидных активов и вложение дополнительных средств в ссуды и инвестиции, что ведет к росту нормы прибыли.

К недостаткам следует отнести отсутствие тесной и прямой связи между скоростью обращения средств и не снижающимся остатком средств по данной категории ресурсов. Метод этого не учитывает. Кроме того, на практике не бывает предполагаемой независимости источников ресурсов от их распределения. Привлечение крупного клиента, имеющего депозиты до востребования, чековые счета, как правило, подразумевает и выдачу этому клиенту кредитов, причем не, только краткосрочных. [5]

Управление портфелем активов коммерческого банка является одной из основных частей эффективной системы банковского менеджмента. Однако, как показывает анализ, сложившейся в России системе управления банковской деятельностью не хватает научной базы, стратегического подхода, корпоративной ответственности, рыночной культуры, ориентации на развитие кадрового потенциала.

Современный финансово-экономический кризис выявил ошибки российских банков в управлении портфелем активов: недостаточную диверсификацию, бессистемный маркетинг, несоответствие процентных ставок уровню риска. Эти ошибки приводят к возникновению убытков, возрастанию упущенных возможностей, снижению уровня конкурентоспособности кредитной организации. Сложившаяся ситуация обусловливает применение портфельной концепции в управлении активами коммерческого банка.

В рамках такого подхода портфель активов рассматривается как единый объект управления. Это дает возможность планировать, анализировать, регулировать портфель, учитывать не только индивидуальные характеристики отдельных активов, а рассматривает их в совокупности, выявляя влияние каждой группы на количественные и качественные характеристики всего портфеля. Целью объединения активов в портфель является целенаправленное формирование структуры активов по различным критериям и постоянный мониторинг портфеля, его регулирование, а также осуществление соответствующих организационных мероприятий. В этом состоит принципиальное различие понятий «портфель банковских активов» и «активы банка».

Первый этап формирования портфеля активов — планирование, которое предполагает многоуровневую деятельность. Данный этап включает в себя определение миссии банка (она во многом будет определять целевые установки в области управления активами), стратегическое планирование (идеи, концепции, цели управления и подходы к формированию и функционированию портфеля активов), тактическое планирование (определение мероприятий и задач по выполнению стратегии) и финансовое планирование (разработка бюджетов, конкретных нормативов, показателей).

Портфельное управление в коммерческом банке всегда должно подчиняться принципу стратегической направленности принимаемых решений, то есть быть всегда ориентировано на выполнение глобальной цели кредитной организации и решение конкретных проблем. Однако в настоящее время только крупные и часть средних банков пытаются использовать стратегическое планирование как метод управления активами в целях поддержания собственной конкурентоспособности.

Для увеличения эффективности управления банковским портфелем активов на стадии планирования необходимо использование зарубежного опыта формулировки миссии, стратегического планирования на основе понимания возможностей банка и мониторинга рыночной ситуации, SWOT-анализа.

Вторым этап — организация. В рамках портфельного подхода важное место отводится усилению позиции банка на рынке, стремлению соответствовать запросам действующих и потенциальных клиентов. В настоящее время многие российские банки (в первую очередь крупные и средние) создают организационные структуры, ориентированные на обслуживание отдельных категорий клиентов. Такая структура в целом соответствует концепции портфельной стратегии, хотя и не является ее достаточным атрибутом.

Третий этап процесса управления портфелем активов банка — регулирование. Необходимо отметить, что российские коммерческие банки в целом освоили методы регулирования отдельных активов и их групп. Но, не смотря на это, многие решения принимаются изолированно, вне контекста управления структурой, количественными и качественными характеристиками всего портфеля активов.

Согласно современной портфельной теории, несистематический риск можно снизить путем распределения активов между различными клиентами, отраслями, сегментами.

Диверсификация — это распределение банком вкладываемых в экономику ресурсов между разнообразными объектами с целью снижения риска потерь и получения дохода. Диверсификация как инструмент снижения банковских рисков является важной характеристикой деятельности банка, так как только наличие различных направлений вложений ресурсов может уберечь банк от системных и рыночных рисков.

Для портфельной стратегии характерно использование современных способов регулирования портфеля активов, позволяющих улучшить его структуру. Так, в целях повышения ликвидности портфеля или «избавления» от кредита (группы кредитов) прибегают к перепродаже кредитов или их секьюритизации. Это позволяет улучшить значения коэффициентов ликвидности, досрочно получить причитающиеся процентные доходы, а также дополнительный комиссионный доход от продажи ценных бумаг. Кредитные организации имеют возможность применять различные инструменты разделения риска, что позволяет эффективно управлять рисками портфеля активов, а также расширять кредитный портфель до такого объема, который не ухудшит его качества.

Заключительными этапами процесса управления портфелем активов кредитной организации выступают анализ и контроль. Необходимость данных этапов связана с тем, что они направлены на мониторинг рыночной среды деятельности кредитной организации. На этапе анализа коммерческим банкам необходимо сравнивать количественные и качественные характеристики своих портфелей с характеристиками активов банковской системы, основных конкурентов, и ориентироваться на показатели лучших из них. [6]

Проанализировав вышеуказанные методы, сделаны следующие выводы. Управление активами коммерческого банка должно быть направлено на размещение ресурсов в максимально доходные активы, обладающие необходимым уровнем ликвидности и имеющие ограниченный уровень риска. При этом руководство банка должно стремиться к тому, чтобы максимизировать текущую стоимость активов, а так же оптимизации финансовых результатов.

Литература:

- Инструкция Банка России от 3 декабря 2012 г. N 139-И «Об обязательных нормативах банков» // КонсультантПлюс. URL: http://www.consultant.ru/document/cons_doc_law_139494/ (дата обращения: 28.04.2016).

- Под ред. Г. Г. Коробовой. Банковское дело. — 2-е изд. —: Магистр, 2012. — 590 с.

- Зудина Л. В. & Даниловских Т. Е. (2015). Анализ ликвидности и доходности коммерческого банка как основа оценки качества его активов. // CyberLeninka.ru. URL: http://cyberleninka.ru/article/n/analiz-likvidnosti-i-dohodnosti-kommercheskogo-banka-kak-osnova-otsenki-kachestva-ego-aktivov (дата обращения: 28.04.2016).

- А. А. Курилова,О. Г. Коваленко (2015). Теоретические основы управления активами коммерческих банков // CyberLeninka.ru. URL: http://cyberleninka.ru/article/n/teoreticheskie-osnovy-upravleniya-aktivami-kommercheskogo-banka (дата обращения: 28.04.2016).

- Фатуев В. А. Бакаева М. А. (2010). Управление активами коммерческих банков // CyberLeninka.ru. URL: http://cyberleninka.ru/article/n/upravlenie-aktivami-kommercheskogo-banka (дата обращения: 28.04.2016).

- Можанова И.И,Несмеянова Н. А. Портфельный подход к управлению активами коммерческого банка // Теория и практика общественного развития. — 2013. — № 4. — С. 255–259.

Ключевые слова

банк, рентабельность, ликвидность, рентабельность., диверсификация, активные операции, актив, рисковостьПохожие статьи

Анализ и оценка кредитоспособности заемщика

В настоящее время предприятия не в полной мере пользуются возможностями кредита, а именно правом инвестирования в инновационные проекты, которые способствуют более ускоренному получению прибыли и своевременному расчету с кредиторами. Банкам, в свою о...

Развитие и анализ состояния рынка банковских карт в Кыргызской Республике

Ориентация на офлайн-обслуживание позволяет использовать в системе банковского обслуживания недорогие технологии, в несколько раз более дешевые, чем традиционное офисное обслуживание клиентов банка. Такими технологиями являются платежные системы с по...

Проблемы оценки финансовой устойчивости банка с использованием публикуемой отчетности

В данной статье представлена актуальная проблема, возникающая при оценке финансовой устойчивости банков — отсутствие важной информации для анализа в публикуемой и открытой отчетности. Несмотря на действия Центрального Банка Российской Федерации для у...

Методика оценки кредитоспособности заемщика, используемая банками Франции

Предметом анализа являются такие пропорции, как соотношение долгосрочной задолженности и собственных средств, соотношение стабильных собственных ресурсов и суммы активов, динамика затрат и убытков по сравнению с темпами роста производства. Второй ра...

Проблемы законодательного регулирования в Российской Федерации понятия валютных операций, осуществляемых между резидентами и нерезидентами

В данной статье затронуты вопросы, касающиеся статуса участников валютных отношений; рассматривается репатриация иностранной валюты и валюты Российской Федерации как особенность осуществления валютных операций резидентами. Авторы поддерживают научное...

Инструменты кредитной политики компании

Кредитная политика любой современной компании ориентирована на повышение эффективности ее операционной и финансовой деятельности. Значение кредитной политики компании определяется большой долей дебиторской и кредиторской задолженности в структуре его...

Ликвидация хозяйственных обществ как способ ухода от кредиторской задолженности

Под ликвидацией хозяйствующего субъекта традиционно следует понимать осуществление процесса полного прекращения его деятельности в юридическом смысле, что влечет за собой закрытие и окончательное прекращение существования компании. Деятельность може...

Этапы развития бухгалтерского учета основных средств в России

Отличительной особенностью основных средств является их многократное использование в процессе производства, сохранение первоначального внешнего вида в течение длительного периода. Стоимость основных средств часто составляет существенную часть общей ...

Перспективы развития реабилитационных процедур несостоятельности (банкротства)

Главной целью проведения процедуры банкротства является попытка максимального удовлетворения интересов кредиторов. Это основная задача, которая стоит перед арбитражным управляющим, который используя все доступные ему инструменты, пытается максимально...

Состояние цифрового банкинга в Российской Федерации

Цифровой банкинг — это процесс внедрения новых и развивающихся технологий в рамках всей организации финансовых услуг в сочетании с соответствующими изменениями во внутренних и внешних корпоративных и кадровых отношениях для эффективного и действенно...

Похожие статьи

Анализ и оценка кредитоспособности заемщика

В настоящее время предприятия не в полной мере пользуются возможностями кредита, а именно правом инвестирования в инновационные проекты, которые способствуют более ускоренному получению прибыли и своевременному расчету с кредиторами. Банкам, в свою о...

Развитие и анализ состояния рынка банковских карт в Кыргызской Республике

Ориентация на офлайн-обслуживание позволяет использовать в системе банковского обслуживания недорогие технологии, в несколько раз более дешевые, чем традиционное офисное обслуживание клиентов банка. Такими технологиями являются платежные системы с по...

Проблемы оценки финансовой устойчивости банка с использованием публикуемой отчетности

В данной статье представлена актуальная проблема, возникающая при оценке финансовой устойчивости банков — отсутствие важной информации для анализа в публикуемой и открытой отчетности. Несмотря на действия Центрального Банка Российской Федерации для у...

Методика оценки кредитоспособности заемщика, используемая банками Франции

Предметом анализа являются такие пропорции, как соотношение долгосрочной задолженности и собственных средств, соотношение стабильных собственных ресурсов и суммы активов, динамика затрат и убытков по сравнению с темпами роста производства. Второй ра...

Проблемы законодательного регулирования в Российской Федерации понятия валютных операций, осуществляемых между резидентами и нерезидентами

В данной статье затронуты вопросы, касающиеся статуса участников валютных отношений; рассматривается репатриация иностранной валюты и валюты Российской Федерации как особенность осуществления валютных операций резидентами. Авторы поддерживают научное...

Инструменты кредитной политики компании

Кредитная политика любой современной компании ориентирована на повышение эффективности ее операционной и финансовой деятельности. Значение кредитной политики компании определяется большой долей дебиторской и кредиторской задолженности в структуре его...

Ликвидация хозяйственных обществ как способ ухода от кредиторской задолженности

Под ликвидацией хозяйствующего субъекта традиционно следует понимать осуществление процесса полного прекращения его деятельности в юридическом смысле, что влечет за собой закрытие и окончательное прекращение существования компании. Деятельность може...

Этапы развития бухгалтерского учета основных средств в России

Отличительной особенностью основных средств является их многократное использование в процессе производства, сохранение первоначального внешнего вида в течение длительного периода. Стоимость основных средств часто составляет существенную часть общей ...

Перспективы развития реабилитационных процедур несостоятельности (банкротства)

Главной целью проведения процедуры банкротства является попытка максимального удовлетворения интересов кредиторов. Это основная задача, которая стоит перед арбитражным управляющим, который используя все доступные ему инструменты, пытается максимально...

Состояние цифрового банкинга в Российской Федерации

Цифровой банкинг — это процесс внедрения новых и развивающихся технологий в рамках всей организации финансовых услуг в сочетании с соответствующими изменениями во внутренних и внешних корпоративных и кадровых отношениях для эффективного и действенно...