Паевые инвестиционные фонды как средство преумножения собственных средств в условиях экономического кризиса. Преимущества и недостатки

Автор: Тукач Владислав Сергеевич

Рубрика: Спецвыпуск

Опубликовано в Вопросы экономики и управления №3 (5) май 2016 г.

Дата публикации: 16.05.2016

Статья просмотрена: 195 раз

Библиографическое описание:

Тукач, В. С. Паевые инвестиционные фонды как средство преумножения собственных средств в условиях экономического кризиса. Преимущества и недостатки / В. С. Тукач. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 3 (5). — С. Т.1. 164-168. — URL: https://moluch.ru/th/5/archive/31/940/ (дата обращения: 02.05.2025).

В статье рассматриваются паевые инвестиционные фонды как альтернативная форма преумножения собственных средств, их эффективность в условиях кризиса российской экономики, их преимущества и недостатки.

Ключевые слова: паевые инвестиционные фонды, кризис, доходность, риски, прогноз рисков.

В последние годы российская экономика столкнулась с серьёзными кризисными проблемами, причём проблемами не циклического, как изначально предполагалось, а структурного и системного характера, что несёт куда большую опасность. Показатели говорят сами за себя: инфляция за 2015 год составила около 13%, дефицит бюджета – 3% от уровня ВВП, рост экономики сократился на 3,5% [3].

Неудивительно, что в данных условиях для населения вопрос: как сохранить свои сбережения, а по возможности их преумножить, становится крайне актуальным. Одним из методов решения этой проблемы может служить инвестирование, а именно в нашем случае – обладающее относительно меньшими рисками, коллективное инвестирование в форме паевых инвестиционных фондов (ПИФ), анализ которых в качестве альтернативного варианта сохранения и приумножения собственных средств в условиях кризиса российской экономики стал целью данной исследовательской работы.

Исходя из цели работы, были разработаны следующие задачи:

- Познакомиться с понятием паевых инвестиционных фондов и особенностью их работы;

- Проанализировать эффективность паевых инвестиционных фондов в условиях кризиса российской экономики;

- Сделать прогноз о потенциально доходных ПИФах в будущем.

Для начала рассмотрим, что же представляют собой паевые инвестиционные фонды. Согласно Федеральному закону № 156-ФЗ от 29 ноября 2001 года «Об инвестиционных фондах» ПИФ – «обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителями доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией» [1].

По сути,ПИФ – это форма коллективного инвестирования, при которой средства многих вкладчиков объединяются в единый пул и инвестируются управляющей компанией в ценные бумаги с целью получения прироста вложенного капитала.

Если говорить простым языком, то паевой инвестиционный фонд – это пирог, куски которого – это паи, а начинка – ценные бумаги. Причём один пай включает в себя доли каждой ценной бумаги фонда. Рост стоимости пая формирует потенциальный доход (разность между стоимостью пая в момент покупки и в момент погашения), который можно материализовать посредством его продажи.

Главный недостаток паевых инвестиционных фондов, который роднит их со всеми прочими формами инвестирования – это риск, выраженный в отсутствии гарантированного дохода. Именно эта причина в совокупности со своей производной – низким уровнем культуры инвестирования в России, сформировали условия, при которых паевые инвестиционные фонды не пользуются должной популярностью.

Однако они имеют и немало преимуществ, среди которых:

- участие в фонде не требует больших накоплений (минимальная сумма инвестирования – 1000 руб.) и углубленных знаний в сфере финансов;

- управлением фонда занимается специализированная компания, прибыль которой напрямую зависит от роста доходов пайщиков;

- деятельность управляющей компании регулируется Центральным банком;

- средства фонда хранятся в специальном депозитарии Центрального банка, то есть они обособлены от имущества управляющей компании и защищены от возможного её банкротства;

- структура фондов диверсифицирована, что существенно снижает риски;

- наличие налогового преимущества, выраженного в необходимости уплаты подоходного налога только в момент погашения пая (причём паи, находящиеся во владении более 3-х лет, налогом не облагаются).

При расчёте чистой доходности паевого инвестиционного фонда (формула 1) следует учитывать взимаемые управляющей компанией надбавку и скидку, а также удерживаемый государством налог на доходы физических лиц в размере 13%. Надбавка уплачивается в момент покупки пая в размере от 0,5% до 1,5% в зависимости от суммы вложенных средств. Скидка взимается в момент погашения пая, её размер зависит от стоимости пая и сроков владения им. Как правило, удерживаемая сумма составляет около 3% от стоимости доли в момент продажи. При владении паем свыше установленного срока, зачастую это один или два года, скидка не уплачивается. Именно скидка и надбавка формируют доход управляющей компании.

![]() , (1)

, (1)

где:

P – инвестированная сумма; S–стоимость пая при погашении; k – скидка (<0,03); n – надбавка (0,005 – 0,015); t–ставка подоходного налога (t=0,13); r – номинальная доходность; r* – реальная доходность.

Покупка ценных бумаг в той или иной форме, наряду c приобретением недвижимости, покупкой иностранной валюты и размещением средств на депозитных банковских счетах, является одним из основных направлений вложения собственных средств. Оно самое доходное, но в тоже время и самым рискованное, согласно одной из базовых концепции финансового менеджмента (доходность и риск находятся в прямо пропорциональной зависимости). В плане рисков самый благоприятный рынок – рынок недвижимости, который уже давно заслужил репутацию хорошего инструмента сохранения средств от инфляции. Правда при нынешнем тренде к снижению стоимости жилья и доходности, оцениваемой в 3-4 % годовых, недвижимость всё реже рассматривают в качестве средства заработка, да и не многие домохозяйства обладают достаточными сбережениями для её приобретения.

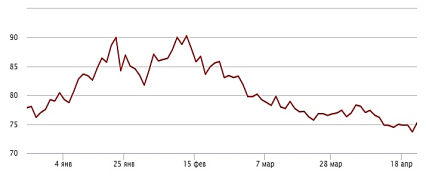

Крайне привлекателен с точки зрения доходности валютный рынок, однако динамику его развития почти невозможно предугадать. С начала 2016 года на момент написания работы (апрель 2016) пара EUR/ RUB принесла потенциальный убыток 1,13% (04.01.2016: EUR/RUB = 79,25; 04.04.2016: EUR/RUB = 78,35). Однако при этом максимальная доходность внутри периода составила 14,65% (минимум – 05.01.2016: EUR/RUB = 78,72 ; максимум – 11.02.2016: EUR/RUB = 90,26). Данные показатели, в очередной раз подчёркивают волатильность валютного рынка, который в этом году крайне резко реагирует на различные экономико-политические события, причём зачастую реагирует непредсказуемо, что можно увидеть на рисунке 1. К примеру, в самом начале года после обострения конфликта между Саудовской Аравией и Ираном весь мир был в ожидании, что в очередной раз напряжённость в Персидском заливе вызовет рост цен на нефть и как следствие дальнейшее укрепление рубля на фоне евро и американского доллара. Однако противоборствующие стороны устроили демпинговую войну на рынке нефти, которая привела к обвалу её цен (4 января нефть марки Brent стоила $37,35, а 20 января уже $28,21), что вызвало ослабление курса рубля.

Рис. 1. Динамика изменения курса евро по отношению к рублю в первом квартале 2016 года [1]

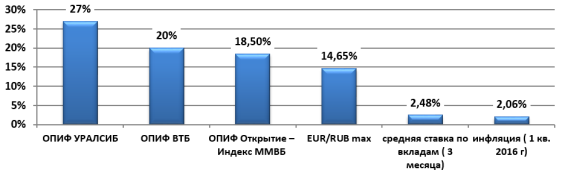

Банковский депозит по прежнему остаётся самой востребованной формой вложения свободных денежных средств, что во многом предопределено относительно низкими рисками и гарантированным возвратом вложенных средств Агентством по страхованию вкладов в случае банкротства банка. Размер застрахованной суммы – 1400000 рублей. Однако в нынешних условиях, банки не могут предложить высокую доходность, так средняя максимальная доходность по вкладам топ-10 крупнейших российских банков составила 9,9%. То есть, если бы мы разместили в начале 2016 года свои средства в одном из крупнейших банков России сроком на 3 месяца, то наша доходность составила 2, 48% [3].

После того, как мы рассмотрели основные формы размещения свободных денежных средств и их доходность, проанализируем, насколько эффективно выглядят на их фоне паевые инвестиционные фонды. По состоянию на первый квартал 2016 года 35 ПИФов показали номинальную доходность свыше 10%, 8 – свыше 20%. Тройку лидеров сформировали УРАЛСИБ Энергетическая перспектива, ВТБ – Фонд Электроэнергетики и Открытие – Индекс ММВБ – электроэнергетика, реальная доходность которых составила примерно 27%, 20% и 18,5% соответственно (рисунок 2). Как видно из названий фондов, столь впечатляющие показатели доходности были достигнуты за счёт электроэнергетических компаний России, индекс которых за последние 3 месяца на ММВБ вырос на 28% [2].

Если же рассматривать последние 2 года, в которые российская экономика столкнулась с серьёзными как внешними, так и внутренними проблемами, то начиная с марта 2014 года у 31 фонда номинальная доходность превысила 80%, а у 13 из них – доходность свыше ста процентов. Максимальный показатель – 138,92% у Максвелл Металлургии.

Рис. 2. Доходность различных форм размещения свободных денежных средств в 1 квартале 2016 года [2]

Среди самых успешных фондов много еврооблигационных, к примеру, Фонд Еврооблигаций (125,97%), Сбербанк Еврооблигации (104,15%), Альфа-Капитал Еврооблигации (80,54%), что объясняется крайней привлекательностью и динамичностью развития данного рынка. Еврооблигация – это облигация, выпущенная в валюте, которая является иностранной по отношению к эмитенту данной облигации.

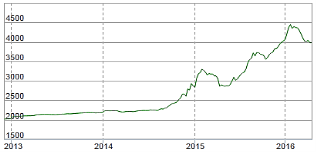

Поскольку мы не обладаем всеми инструментариями финансового аналитика, спрогнозировать, в какие фонды следует вкладывать свои средства, можем, только опираясь на динамику стоимости паёв во времени и выявляя в ней цикличные тенденции. Анализ данной динамики за последние несколько лет выявил одну общую особенность – все еврооблигационные фонды в апреле-мае теряли свою стоимость, после чего активно росли к ноябрю, показывая доходность свыше 30%. К примеру, рассмотрим три фонда: ВТБ – Фонд Еврооблигаций, Альфа-Капитал Еврооблигации и Сбербанк – Еврооблигации. На рисунке 3 представлена динамика стоимости их паёв, в которой наблюдается тренд на снижение весной и рост к концу года. В 2014 году номинальная доходность за период с апреля по январь у ВТБ – Фонд Еврооблигаций составила 60%, у еврооблигационного фонда Сбербанка – 74,17%, у ПИФа Альфа-Капитала – 46,8%. В аналогичном периоде следующего года – 59,6%, 54% и 45,7% соответственно [2].

В нынешнем году ситуация повторяется, котировки паёв пошли вниз, это ежегодное явление объясняется укреплением курса рубля за счёт увеличения спроса на него со стороны экспортирующих компаний, которым необходимо заплатить налоги. И в дальнейшем есть все основания полагать, что к осени паи начнут вновь расти в цене, как минимум потому, что в конце года наступает период погашения внешних долгов, в результате чего увеличивается спрос на иностранную валюту со стороны российских компаний и правительства, а как следствие, и её курс по отношению к рублю.

Рис. 3. Динамика стоимости одного пая в фондах ВТБ – Фонд Еврооблигаций, Сбербанк – Еврооблигации и Альфа-Капитал Еврооблигации соответственно (руб.) [2]

Всё вышеизложенное в данном исследовании подтверждает, что даже несмотря на все риски, связанные с функционированием фондового рынка, паевые инвестиционные фонда способны выступать инструментом не только сохранения, но и преумножения собственных средств в условиях экономического кризиса.

Литература:

- Информационный портал «Банки.ру». URL: http://www.banki.ru/(дата обращения: 26.04.2016)

- Информационный портал «Investfunds». URL: http://investfunds.ru/(дата обращения: 26.04.2016)

- Официальный сайт Центрального банка Российской Федерации. URL: http://www.cbr.ru/(дата обращения: 26.04.2016)

Похожие статьи

Анализ привлекательности вложения денежных средств в паевые инвестиционные фонды в условиях кризиса российской экономики

В статье рассмотрены основные варианты размещения собственных денежных средств, проанализированы достоинства и недостатки паевых инвестиционных фондов.

Оценка инвестиционной активности в России

Под инвестициями понимаются экономические резервы, направляющиеся на улучшение реального капитала общества, т.е. усиление или усовершенствование производственного аппарата. Работа заключается в изучении договременных вкладов для образования новых или...

Инвестиционная привлекательность предприятий в России: проблемы и пути решения

В статье рассмотрена актуальность управления уровнем инвестиционной привлекательности предприятия. Описаны основные проблемы, с которыми сталкиваются отечественные организации при привлечении финансовых средств. Предложены пути решений, при помощи ко...

О коллективных инвестициях и будущие возможности их роста

Статья посвящена вопросам экономической ситуации в паевых инвестиционных фондах России. Автор поднимает проблему сохранения капиталов внутри страны и рассматривает в качестве инструмента инвестирования ПИФы. Проведен анализ стоимости чистых активов у...

Прогнозирование инвестиционного портфеля ценных бумаг в кризисных ситуациях

В статье рассматривается использование математической модели инвестирования в портфель ценных бумаг нескольких компаний, учитывая риски как финансовые, так и нефинансовые.

Развитие капитальной базы как фактор обеспечения устойчивости

В статье анализируются факторы роста собственного капитала, факторы капитализации банковского сектора. Рассмотрены предполагаемые последствия ужесточения требований к собственному капиталу. Рассмотрено одно из фундаментальных решений проблемы капитал...

Инвестиции как фактор обеспечения экономической безопасности

Статья раскрывает особенности инвестиционной деятельности в РФ, динамику отдельных показателей. В статье также определено влияние инвестиций на экономическую безопасность страны. Практическая значимость исследования заключается в том, что по результа...

Стратегии управления оборотным капиталом и устойчивость организации на рынке

В данной статье рассматриваются стратегии управления оборотным капиталом, источники его финансирования, показатели финансовой устойчивости организации и методы ее оценки.

Совершенствование методов оценки инвестиционных проектов коммерческих предприятий

В статье авторы исследуют существующие методы оценки экономической эффективности инвестиционных проектов и предлагает способы их совершенствования в целях повышения финансовой устойчивости.

Принятие решений по инвестиционному финансированию

В статье дано понятие финансовых ресурсов, используемых для финансовых вложений, рассмотрены основные методы финансирования инвестиций. Кратко охарактеризованы принципы финансирования и источники финансовых средств. Приведен алгоритм расчета средневз...

Похожие статьи

Анализ привлекательности вложения денежных средств в паевые инвестиционные фонды в условиях кризиса российской экономики

В статье рассмотрены основные варианты размещения собственных денежных средств, проанализированы достоинства и недостатки паевых инвестиционных фондов.

Оценка инвестиционной активности в России

Под инвестициями понимаются экономические резервы, направляющиеся на улучшение реального капитала общества, т.е. усиление или усовершенствование производственного аппарата. Работа заключается в изучении договременных вкладов для образования новых или...

Инвестиционная привлекательность предприятий в России: проблемы и пути решения

В статье рассмотрена актуальность управления уровнем инвестиционной привлекательности предприятия. Описаны основные проблемы, с которыми сталкиваются отечественные организации при привлечении финансовых средств. Предложены пути решений, при помощи ко...

О коллективных инвестициях и будущие возможности их роста

Статья посвящена вопросам экономической ситуации в паевых инвестиционных фондах России. Автор поднимает проблему сохранения капиталов внутри страны и рассматривает в качестве инструмента инвестирования ПИФы. Проведен анализ стоимости чистых активов у...

Прогнозирование инвестиционного портфеля ценных бумаг в кризисных ситуациях

В статье рассматривается использование математической модели инвестирования в портфель ценных бумаг нескольких компаний, учитывая риски как финансовые, так и нефинансовые.

Развитие капитальной базы как фактор обеспечения устойчивости

В статье анализируются факторы роста собственного капитала, факторы капитализации банковского сектора. Рассмотрены предполагаемые последствия ужесточения требований к собственному капиталу. Рассмотрено одно из фундаментальных решений проблемы капитал...

Инвестиции как фактор обеспечения экономической безопасности

Статья раскрывает особенности инвестиционной деятельности в РФ, динамику отдельных показателей. В статье также определено влияние инвестиций на экономическую безопасность страны. Практическая значимость исследования заключается в том, что по результа...

Стратегии управления оборотным капиталом и устойчивость организации на рынке

В данной статье рассматриваются стратегии управления оборотным капиталом, источники его финансирования, показатели финансовой устойчивости организации и методы ее оценки.

Совершенствование методов оценки инвестиционных проектов коммерческих предприятий

В статье авторы исследуют существующие методы оценки экономической эффективности инвестиционных проектов и предлагает способы их совершенствования в целях повышения финансовой устойчивости.

Принятие решений по инвестиционному финансированию

В статье дано понятие финансовых ресурсов, используемых для финансовых вложений, рассмотрены основные методы финансирования инвестиций. Кратко охарактеризованы принципы финансирования и источники финансовых средств. Приведен алгоритм расчета средневз...