Применение методов скользящей средней, экспоненциального сглаживания и тренда при прогнозировании финансового результата от продаж на примере ОАО «Булочно-кондитерский комбинат»

Автор: Махмутова Элина Маратовна

Рубрика: Учет, анализ и аудит

Опубликовано в Вопросы экономики и управления №4 (6) июль 2016 г.

Дата публикации: 25.06.2016

Статья просмотрена: 8091 раз

Библиографическое описание:

Махмутова, Э. М. Применение методов скользящей средней, экспоненциального сглаживания и тренда при прогнозировании финансового результата от продаж на примере ОАО «Булочно-кондитерский комбинат» / Э. М. Махмутова. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 4 (6). — С. 56-59. — URL: https://moluch.ru/th/5/archive/38/1106/ (дата обращения: 25.04.2025).

В данной статье рассмотрены прогнозные показатели прибыли от продаж ОАО «Булочно-кондитерский комбинат» методами скользящей средней, экспоненциального сглаживания, а также с использованием тренда.

Ключевые слова: финансовый результат от продаж, прибыль от продаж, прогноз

Если рассматривать прибыль как бухгалтерский показатель, то прибыль определяется разницей между поступлениями от продажи продукции и затратами на ее производство. Получение прибыли — главная цель, по определению, любой коммерческой деятельности. В экономическом смысле прибыль, которую получает предприниматель, напрямую зависит от риска. Чем выше предпринимательский риск, тем выше прибыль.

В современных условиях обеспечение эффективного управления финансовыми ресурсами организаций становится все более актуальным. Основой эффективного управления финансовыми ресурсами организации следует считать их грамотное планирование, а, следовательно, и прогнозирование, так как прогноз после его оценки и принятия может служить базовым допущением в планировании. В свою очередь, формирование финансовых прогнозов требует соответствующего аналитического обеспечения.

Особый интерес представляет разработка методов прогнозирования финансовых результатов от продажи продукции (работ, услуг) на основе синтезированной финансовой информации бухгалтерского учета, т. е. бухгалтерской отчетности. Следует отметить, что в последнее время опубликован ряд преимущественно зарубежных методик прогнозирования финансовых показателей деятельности организаций. Однако эти методики имеют серьезные недостатки, связанные с их трудоемкостью, зависимостью от предположения об объеме продаж и недостаточной точностью.

В основе подхода к прогнозированию прибыли от продаж должны лежать методы, свободные от перечисленных выше недостатков: достаточно точные, не слишком трудоемкие и универсальные.

Рассмотрим наиболее актуальные подходы к прогнозированию прибыли от продаж на основе данных ОАО «БКК».

Большой интерес представляет прогнозирование на основе метода скользящей средней. Применяя этот метод, можно элиминировать случайные колебания и получить значения, соответствующие влиянию главных факторов. Сглаживание с помощью скользящих средних основано на том, что в средних величинах взаимно погашаются случайные отклонения. Это происходит вследствие замены первоначальных уровней временного ряда средней арифметической величиной внутри выбранного интервала времени. Полученное значение относится к середине выбранного интервала времени (периода).

Сглаживание ряда динамики с помощью скользящей средней заключается в том, что вычисляется средний уровень из определенного числа первых по порядку уровней ряда, затем средний уровень из такого же числа уровней, начиная со второго, далее — начиная с третьего и т. д. Таким образом, при расчете средних уровней они как бы «скользят» по ряду динамики от его начала к концу, каждый раз отбрасывая один уровень вначале и добавляя один следующий. Каждое звено скользящей средней — это средний уровень за соответствующий период, который относится к середине выбранного периода, если число уровней ряда динамики нечетное.

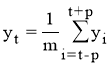

Значение скользящей средней определяется по формуле:

, (1)

, (1)

где: yt- значение скользящей средней;

m — нечетное число уровней, входящих в интервал сглаживания.

yi — фактический уровень.

При этом значения yi, которые относятся к будущим периодам, определяют по формуле:

![]() (2)

(2)

Для того чтобы определить достоверность построенной модели, необходимо рассчитать среднюю относительную ошибку относительно тех периодов, по которым имеются фактические данные.

Данную задачу можно также решить, используя пакет «Анализ данных» Excel, инструмент «Скользящая средняя». В результате мы получили расчет значенийв прогнозируемом периоденаоснове среднего значенияпеременной для указанного числа предшествующих периодов.

Приняв значение m равным трем, нами определены указанные значения для ОАО «БКК» и представлены в таблице 1.

Таблица 1

Прогнозирование прибыли от продаж ОАО «БКК» на основе скользящей средней

|

Год |

Прибыль от продаж, тыс. руб ( |

Скользящее среднее, тыс. руб ( |

Средняя относительная ошибка,% (по модулю) |

|

2010 |

41995 |

- |

- |

|

2011 |

45769 |

- |

- |

|

2012 |

45708 |

44491 |

2,66 |

|

2013 |

53748 |

48408 |

9,93 |

|

2014 |

64834 |

54763 |

15,53 |

|

2015 |

68665 |

62416 |

9,10 |

|

2016 |

63693 |

65731 |

- |

|

2017 |

64073 |

65477 |

- |

|

2018 |

65604 |

64457 |

- |

Прогнозируемые значения прибыли от продаж в 2016, 2017, 2018 годах равны 63 693 тыс. руб., 64 073 тыс. руб., 65 604 тыс. руб. соответственно.

Поскольку среднее значений четвертого столбца равно 9,31, можно сделать вывод о том, что модель ошибается лишь на 9,31 %.

Для реализации среднесрочных прогнозов используют метод экспоненциального сглаживания. Этот метод приемлем при прогнозировании только на один период вперед. Его основные достоинства — это простота процедуры вычислений и возможность учета весов исходной информации.

Особенность данного метода заключается в том, что в процедуре нахождения сглаженного уровня используется значение только предшествующих уровней ряда с определенным весом, причем все наблюдения уменьшаются по мере его удаления от момента времени, для которого определяется сглаженное значение уровня ряда.

Данную задачу можно также решить, используя пакет «Анализ данных» Excel, инструмент «Экспоненциальное сглаживание».

Для реализации метода необходимо:

‒ определить значение параметра сглаживания;

‒ рассчитать экспоненциально взвешенную среднюю для каждого периода.

Значение параметра сглаживания определяется по следующей формуле:

![]() , (2)

, (2)

где: n — число наблюдений, входящих в интервал сглаживания.

Расчет экспоненциально взвешенной средней для каждого периода производится по следующей формуле:

![]() , (3)

, (3)

где: U — прогнозное значение;

α — параметр сглаживания;

y — фактическое значение исследуемого показателя.

Таким образом, произведя все необходимые вычисления, мы получили значения, представленные в таблице 2. Значение прибыли от продаж ОАО «БКК» в 2016 году ожидается равным 66 471 тыс. руб. Величина средней относительной ошибки определяется аналогично методу скользящей средней и составляет 12, 42 %.

Таблица 2

Прогнозирование прибыли от продаж ОАО «БКК» на основе экспоненциально взвешенной средней

|

Год |

Прибыль от продаж, тыс. руб (yi) |

Экспоненциально взвешенное среднее, тыс. руб (Ut) |

Средняя относительная ошибка,% (по модулю) |

|

2010 |

41995 |

- |

- |

|

2011 |

45769 |

41995 |

8,25 |

|

2012 |

45708 |

44691 |

2,23 |

|

2013 |

53748 |

45417 |

15,50 |

|

2014 |

64834 |

51368 |

20,77 |

|

2015 |

68949 |

60987 |

11,55 |

|

2016 |

- |

66471 |

- |

Зачастую прогнозирование осуществляется на основе анализа временных рядов. Временной ряд — это последовательность упорядоченных по времени числовых показателей, характеризующих уровень состояния и изменения изучаемого явления, в данном случае прибыли от продаж. Предполагается, что происходившие изменения могут быть использованы для определения этого показателя в последующие периоды времени, т. е. прогнозируемые значения рассчитываются на основе его же значений в предыдущие периоды времени.

Относительно просто решение этой задачи в среде MS Excel достигается с использованием средства Мастер диаграмм.

На основе исходных данных была построена диаграмма, характеризующая изменение изучаемого показателя во времени. К данной диаграмме при помощи программных средств Excel была добавлена полиномиальная линия тренда.

Уравнение тренда имеет вид: Y = -298,75 * X3 + 3 938,2 * X2–9 405,6 * X + + 48 602. Подставив в уравнение номера прогнозируемых периодов, получим теоретические значения прибыли от продаж в 2016 и 2017 годах:

‒ Y2016 = — 298,75 * 73+ 3 938,2 * 72–9 405,6 * 7 + 48 602 = 73 263;

‒ Y2017= — 298,75 * 83+ 3 938,2 *82–9 405,6 * 8 + 48 602= 72 442.

Прогноз экономических показателей на базе трендовых моделей основывается на допущении, что закономерности их изменения будут действовать на определенном отрезке времени в будущем. Однако такое условие в реальности часто нарушается. Поэтому прогнозирование по тренду в большинстве случаев можно применять с упреждением на один, максимум на два интервала временного ряда.

Таким образом, можно сделать вывод о том, что наиболее достоверным методом в данном случае является метод, основанный на использовании скользящей средней, поскольку средняя относительная ошибка данного метода наименьшая и составляет 9,31 %.

Литература:

- Исмагилов И. И., Лисогор Г. И., Хасанова С. Ф., Решение экономических задач средствами MSExcel. Учебно-методическое пособие. [Электронный ресурс]. — 2012. — Режим доступа: — www.dspace.kpfu.ru.

- Марданов Р. Ш., Султанов А. Г., Фатыхов А. Г. Экономико-математическое моделилование динамики спроса с учетом информации о купле-продаже товара // Вестник КГФЭИ. — 2010. № 4. — с. 70–74.

3. Хасанова С. Ф., Прогнозирование показателей финансовой отчетности с использованием теории нечетких множеств: Материалы докладов III Всероссийской научно-практической конференции «Проблемы анализа и моделирования региональных социально-экономических процессов» [Электронный ресурс] — 2012. — Режим доступа: www.repository.kpfu.ru.

Похожие статьи

Метод скользящей средней при прогнозировании финансовых результатов ПАО «Казаньоргсинтез»

Статья посвящена прогнозированию показателей деятельности организации в краткосрочный период времени. В исследовании представлен динамический анализ показателей финансовых результатов организации ПАО «Казаньоргсинтез» за пятилетний период времени.

Прогнозирование спроса на хлебобулочную продукцию малого предприятия

В статье рассмотрены методы прогнозирования, приведены результаты анализа продаж по методам экспонентного сглаживания и недельной корреляции.

Особенности применения доходного подхода к оценке стоимости предприятия

Статья посвящена актуальности Особенности применения доходного подхода к оценке стоимости предприятия в условиях рецессии экономики, как конкурентного преимущества, а также как основанием для составления стратегии на основе полученных данных. Отражен...

Оценка рисков с помощью анализа финансовых показателей на примере ПАО «Новатэк»

В статье дана характеристика основным финансовым показателям и приведён пример оценки рисков на основе их анализа на примере ПАО «Новатэк».

Анализ финансовых результатов деятельности предприятия на примере ПАО «Северсталь» за 2019–2021 гг.

Изучение таких показателей, как прибыль и рентабельность определена тем, что главной и основной целью деятельности предприятия является получение прибыли. Цель данной исследовательской работы заключается в следующем: анализ финансовых результатов дея...

Анализ безубыточного объема продаж и зоны безопасности организации

В статье приводится анализ точки безубыточности фирмы методами маржинального анализа и графического построения критической точки. В результате исследования было выявлено, при каком минимальном значении выручки от продаж организация станет нерентабель...

Использование метода дисконтирования денежных потоков при оценке стоимости организации

В данной статье представлена оценка стоимости организации доходным подходом на основе метода дисконтирования денежных потоков на примере ООО «Агра-Кубань».

Принятие управленческих решений на основе вариативности финансовых результатов компании

В статье рассматривается понятие финансового результата, а также различных видов прибылей. Выявлены выводы о результативности деятельности хозяйствующего субъекта на основе определенного вида прибыли и в их совокупности. Выяснена вариативность финанс...

Оценка рыночного риска Value-at-Risk (VaR) с помощью метода исторического моделирования

В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный...

Принятие управленческих решений на основе показателей оценки стоимости бизнеса, основанных на доходном подходе

В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.

Похожие статьи

Метод скользящей средней при прогнозировании финансовых результатов ПАО «Казаньоргсинтез»

Статья посвящена прогнозированию показателей деятельности организации в краткосрочный период времени. В исследовании представлен динамический анализ показателей финансовых результатов организации ПАО «Казаньоргсинтез» за пятилетний период времени.

Прогнозирование спроса на хлебобулочную продукцию малого предприятия

В статье рассмотрены методы прогнозирования, приведены результаты анализа продаж по методам экспонентного сглаживания и недельной корреляции.

Особенности применения доходного подхода к оценке стоимости предприятия

Статья посвящена актуальности Особенности применения доходного подхода к оценке стоимости предприятия в условиях рецессии экономики, как конкурентного преимущества, а также как основанием для составления стратегии на основе полученных данных. Отражен...

Оценка рисков с помощью анализа финансовых показателей на примере ПАО «Новатэк»

В статье дана характеристика основным финансовым показателям и приведён пример оценки рисков на основе их анализа на примере ПАО «Новатэк».

Анализ финансовых результатов деятельности предприятия на примере ПАО «Северсталь» за 2019–2021 гг.

Изучение таких показателей, как прибыль и рентабельность определена тем, что главной и основной целью деятельности предприятия является получение прибыли. Цель данной исследовательской работы заключается в следующем: анализ финансовых результатов дея...

Анализ безубыточного объема продаж и зоны безопасности организации

В статье приводится анализ точки безубыточности фирмы методами маржинального анализа и графического построения критической точки. В результате исследования было выявлено, при каком минимальном значении выручки от продаж организация станет нерентабель...

Использование метода дисконтирования денежных потоков при оценке стоимости организации

В данной статье представлена оценка стоимости организации доходным подходом на основе метода дисконтирования денежных потоков на примере ООО «Агра-Кубань».

Принятие управленческих решений на основе вариативности финансовых результатов компании

В статье рассматривается понятие финансового результата, а также различных видов прибылей. Выявлены выводы о результативности деятельности хозяйствующего субъекта на основе определенного вида прибыли и в их совокупности. Выяснена вариативность финанс...

Оценка рыночного риска Value-at-Risk (VaR) с помощью метода исторического моделирования

В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный...

Принятие управленческих решений на основе показателей оценки стоимости бизнеса, основанных на доходном подходе

В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.